NTT株はどこまで下がる?下落理由や今後の見通しを予想してみる

みなさん、こんにちはうえけんです。

今日はみんな大好きNTT株の下落について現状の解説や今後の見通しを高配当株投資家の視点で解説していきます。

(自己紹介)

2011年から高配当株を開始。

ブリクジット、チャイナショック、コロナショックなど多くの暴落を高配当株投資で乗り越えてきた個人投資家です。

買った銘柄は基本放置。長期投資で資産形成を実践中です。

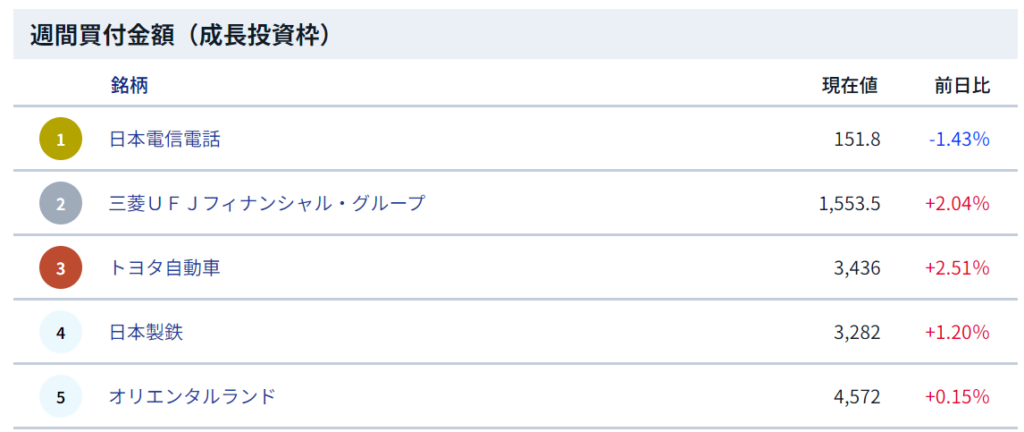

最近、ネットやXではNTT株をナンピンし続ける個人投資家も増えているそうです。例えば、NISA買付ランキング(国内株式)でも、NTTは堂々第1位に輝いています。

一方で、株価はだだ下がりの状態で、NTTを新規購入した方の中には…

日経平均は強いのにNTTだけ下げる理由はなぜだ…

どこまで下がるんだろう、これ以上下がると困るなあ…

なんて思っている人も多いのではないでしょうか。

そこで今日は、2011年から高配当株投資を実践しているこの私が、長期投資家としてNTT株の投資判断や注意点、今後の見通しなどをまとめていきます。

なお、ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshiなぜNTT株は下がるのか?

まずはNTTの株価推移をみていきましょう。

一時は190円を超えた株価は、2024年5月17日時点で151.8円まで下落しています。5月1日から11営業日続落と惨憺たる状態になっています。

これは誰だって心配になりますよね…

なぜ、ここまで下げるのか、その理由は大きく分けて3つほど考えられると思います。

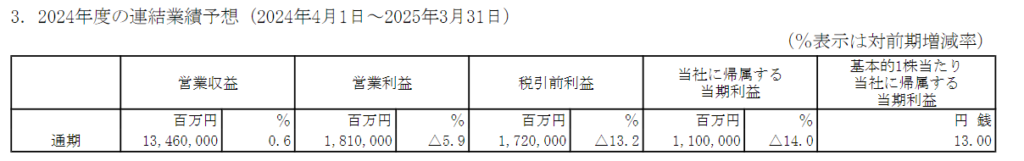

2025年3月期業績見通し

2025年3月の見通しは売上高こそ横ばいになりましたが、利益ベースでは13%から14%の減益を予想。

この予想が市場にネガティブな印象を与え、投資家の失望売りが続いているといえます。

政府によるNTT株の売却

昨年夏に政府は防衛費増額の捻出のために、政府が保有するNTT株を売却する方針を打ち出しました。

政府はNTT全体の33%を保有する大株主。売却によって需給バランスが崩れ、株価暴落懸念が再燃している可能性もあります。

NISA相場の小休止

今年から始まった新NISA。昨年から続く高配当株投資ブームも相まって、大型株が特に買われる傾向にありました。

NTTの場合は、昨年株式の25分割を実施。1万円台から買える株として物議を醸しました。

ただ、新NISAの勢いもここで小休止。個人の資金流入も年初に比べると一段落したため買いの勢いが衰えている可能性もあります。

高配当株としてNTT株は適切なのか

実は私もNTT株を2500株保有中なので、株価下落はぶっちゃけ残念な気持ちでいっぱいです。

ただ、昨今の株価調整で追加購入する予定はありません。その理由を挙げてみます。

NTT株は高配当ではない

最近の高配当株関連本では…

・ただ大企業であること

・知名度が高いこと

これらを理由に買い推奨されることが多いです。配当利回りが低くてもなぜか高配当銘柄として推奨されるんですよね、不思議ですね。

例えば、長期投資家氏著 半オートモードで月に23.5万円が入ってくる「超配当」株投資でも、NTT株は「死ぬまで持ちたい銘柄」として推奨されています。

また、配当太郎氏の著書 新NISAで始める!年間240万円の配当金が入ってくる究極の株式投資 においてもファンダ面で高評価で投資先として推奨されています。

確かにNTT株自体は連続増配銘柄でありますが、配当利回りは3.42%と高くはないです。

国内株には株主還元に積極的な高配当銘柄がゴロゴロしています。であれば、NTT株にこだわる理由はこれっぽちもありません。

本ブログでは会社の規模にかかわらず、株主還元策に積極的な高配当利回り銘柄を不定期に紹介しています。

高配当株監視銘柄リストはこちらからご覧いただけます。

NTT株の成長性に疑問も

配当利回りが低ければ成長率に投資するしかないのですが、これだけの大きな会社が高成長を見込めるはずはありません。

| 成長率 | 売上高 | 営業利益 | 経常利益 | 純利益 |

| 3年平均 | 3.80% | 4.80% | 6.20% | 11.80% |

| 5年平均 | 2.40% | 2.60% | 3.40% | 8.40% |

過去の成長率を見ると、過去5年平均で営業利益平均成長率は2%から4%にとどまっています。

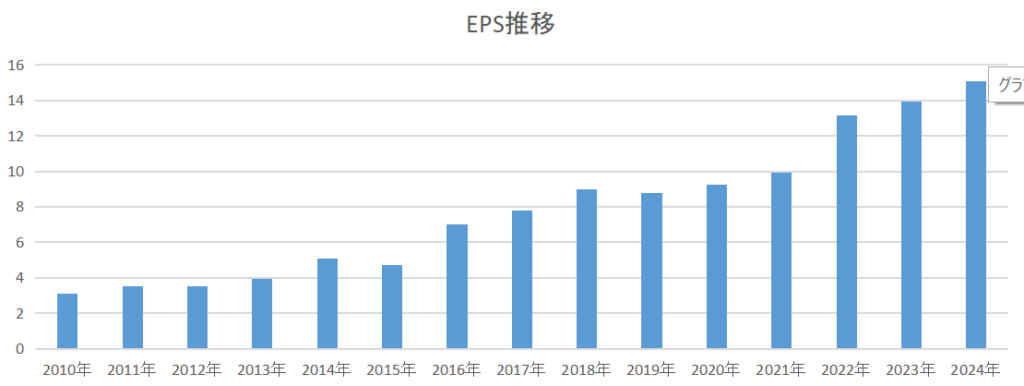

そんなにめっちゃ高いとは言えない状況です。次にEPSを見てみましょう。

EPSは増加傾向も約5兆円に上る自社株買いによる影響が大きいです。

EPS上昇は株主にとってうれしいニュースですが、企業の成長性に投資するなら営業利益など本業の成長を期待したいですし、成熟企業のNTTに成長性を求めるのは無理筋のような気がします。

NTT株を新規購入するなら

私の高配当株投資のルールでは、配当利回り4.4%以上での購入となっています。

2025年3月期の予想配当金は5.2円ですので、買いのラインとなる株価は118円以下まで下がったらということになります。

さすがにそこまで下がることはないと思いますが、ありえないことが起こるのが株式市場。

株式投資における買いはできるだけ安く、そして長期保有・永久保有を目指すなら慎重に買値にこだわる必要があります。

こうしたコントロールを徹底することで、私は高配当株投資でそこそこの運用成績をあげられているのだと確信しています。

わが高配当株運用成績はこちらから確認できます。

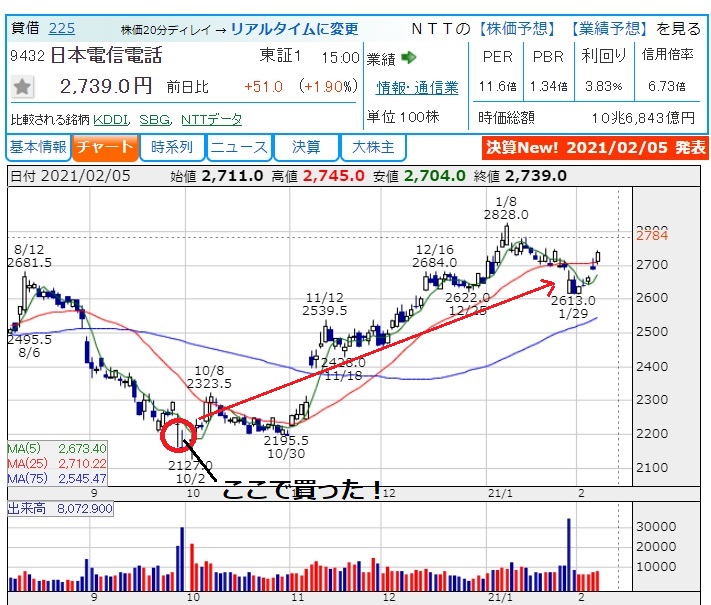

ちなみに私がNTT株を購入したのは、2021年9月末のことです。当時の菅総理が「スマホ代を下げる」と公約して各キャリアは暴落。そのときに分割後91円で購入しています。

詳しくはこちらの記事にも紹介しています。

新NISAでの購入はより要注意

配当利回りも高くなく、成長率もイマイチなNTT株。個人的には、なぜわざわざナンピン買いするのかは理解できません。

ナンピン買いは平均購入単価を下げる効果もあります。

最近は1株投資も可能になり、インデックス運用のように積立感覚でナンピン買いする人も多いと思います。

ただ、株価が下がり続ければ含み損がより大きくなりますし、新NISAの場合は、特定口座間の損益通算など損切り時の税制上の優遇措置もありません。

安易にポジションを多くとりすぎた結果、個別銘柄リスクを大きく抱えることになり、損失を拡大させることになります。

安易なナンピンは避けて分散投資を徹底する、または、追加投資するならきちんと予算枠を守る、という心がけが必要です。

NTT株を含み損をNTT株で取り返そうとムキになる必要はありません。ポートフォリオ全体でプラスになればいいのですから。

NTT株はどこまで下がる?

直近の下げっぷりは正直売られすぎの印象が強いです。

例えば、買われすぎ・売られすぎを示すRSIは10.66%で、売られすぎの目安20~25%を大幅に下回ります。

また、ストキャスティクスも買いサインが出ていますし、テクニカル的にはそろそろ底値で、これから下げても148円程度で下値は限定的なのではないかと思われます。

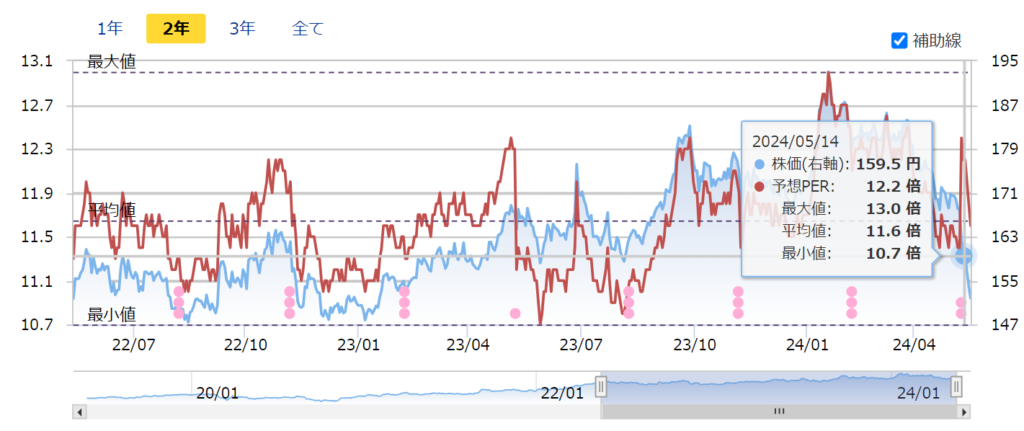

ファンダ面では、5月17日終値151.8円は予想PERは11.6倍となっています。

NTTの過去2年間の平均予想PERは平均11.6倍、最小で10.7倍。株価指標的にも平均から割安に差し掛かる水準となっています。

最後に

ということで今日は、最近話題のNTT株について高配当株投資家の視点から投資判断や今後の動向についてまとめてみました。

株価が下落して含み損が増えてくると心配ばかりが先行し、仕事やプライベートに影響する場合もあります。

特に、「株価、上がってくれー」とお祈りするような投資法やルールもないままになんなく売買しているのでは、株式投資はうまくいきません。

私の場合は、一回購入したら減配するまで永久保有。難しい財務分析や株価指標・テクニカル分析も不要でこの10年以上株式市場を生き抜いてきました。

そんな高配当株投資法、銘柄選別法を知りたい方は、ぜひこちらのリンクから参考にしてみてください。

あなたの資産形成がうまくいくことをお祈りしています。

みなさんと一緒に株式投資で資産形成にがんばっていきたいと思います。

ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshi

今回ご紹介した本は以下の通りです。

それでは不定期更新のコラムでお会いしましょう。