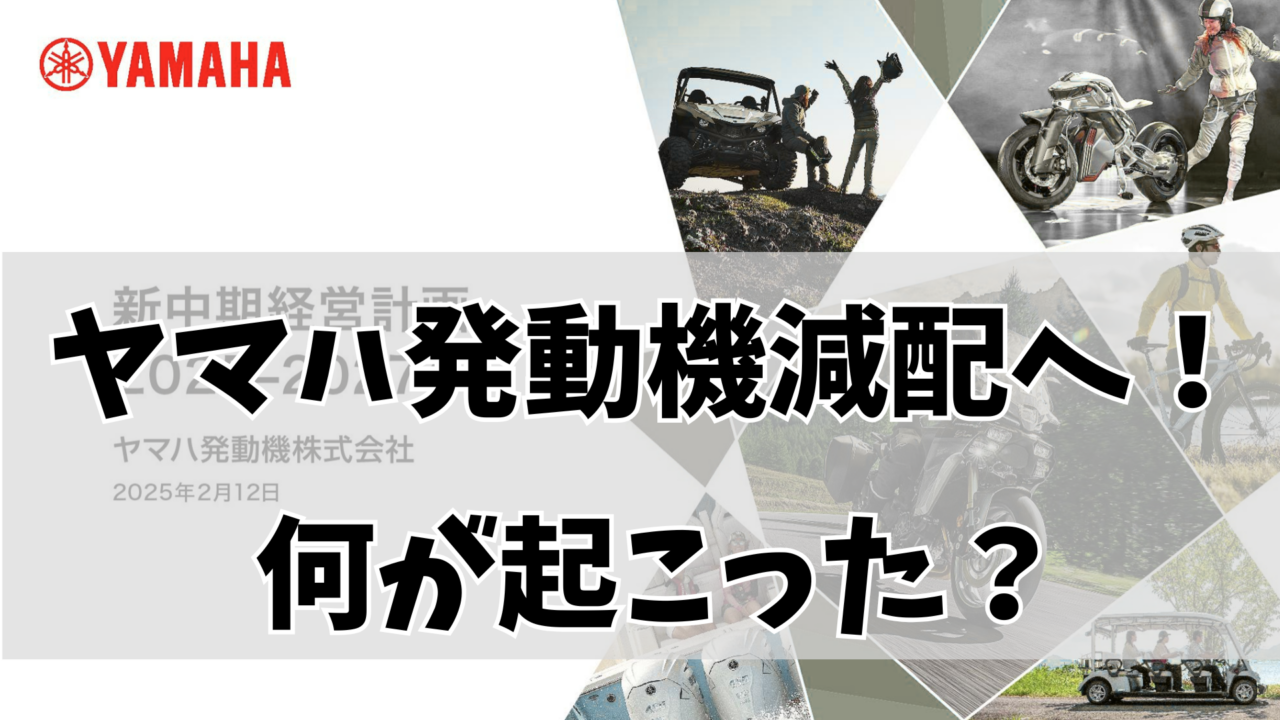

【ヤマハ発動機】なぜ大幅下方修正と減配?減配理由と個別株投資の魅力を再考する

さあ、久々に個別銘柄の減配シリーズです。

今日は、2月2日の引けに発表されたヤマハ発動機の業績の下方修正と減配についてまとめてみたいと思います。

下方修正後+減配後の株価は当然下落。

直近の1288円から約20%安の1060円まで売られる場面もありました。

私たち個人投資家はヤマハ発動機をきっかけに何を学び、どのように生かしていくのか?

このことについてブログにまとめます。

【自己紹介】

・2012年から高配当株投資を開始

・基本買ったら売らない長期投資家

・配当金は再投資、複利が基本

・2025年のパフォーマンスは年初来+30%を記録!

・2025年秋に総金融資産1億円を突破しました。

なお、ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshi

ヤマハ発動機、下方修正と減配の理由を整理してみる

まずは、ヤマハ発動機が先日発表した決算の内容をおさらいしてみましょう。

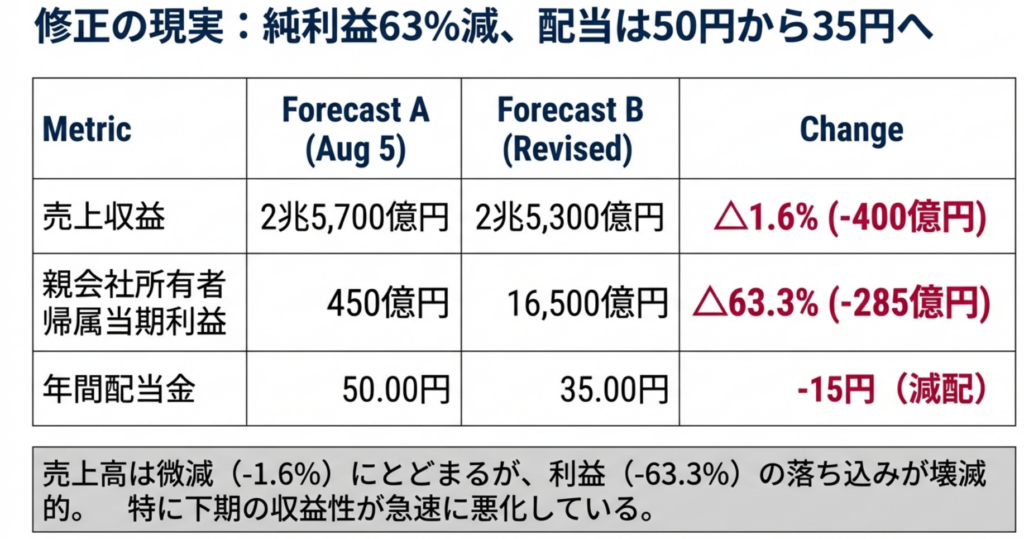

2025年12月期通期見通しの下方修正

上記のとおり、売上高は前年比減収、営業利益は通期予想に比べて増益も、純利益は約63%程度の大幅減益となりました。

そこに追い打ちをかけるように、通期減配も発表。年間配当予想50円から35円に大幅減配となったわけです。

業績の下方修正の理由は?

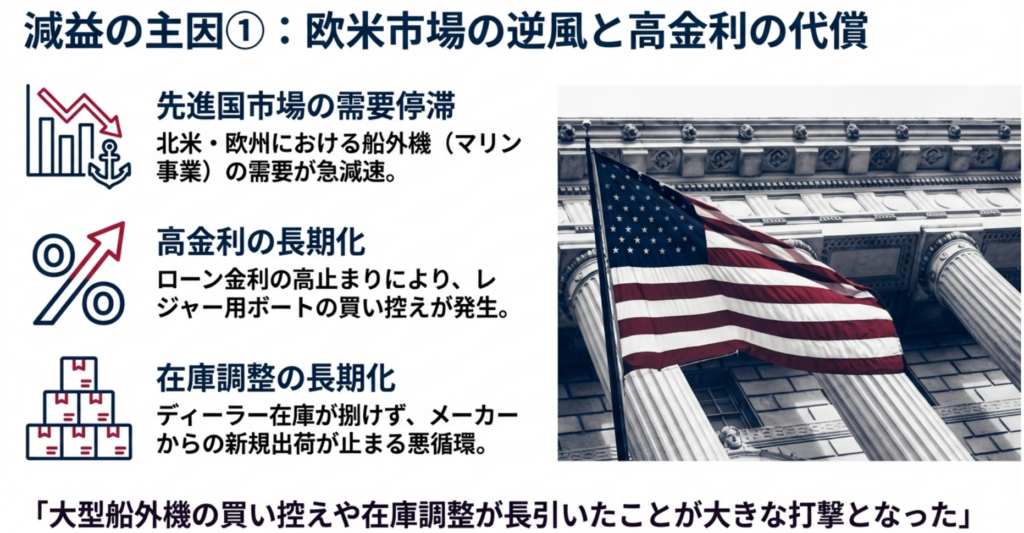

ここまで大幅減益に陥った理由を整理してみると、様々な問題点が浮き彫りになります。

先進国市場における船外機需要の停滞

特に北米や欧州といった主要市場において、高金利の長期化が響いています。レジャー用ボートのローン金利が高止まりしたことで、大型船外機の買い控えや在庫調整が長引いたことが大きな打撃となりました。

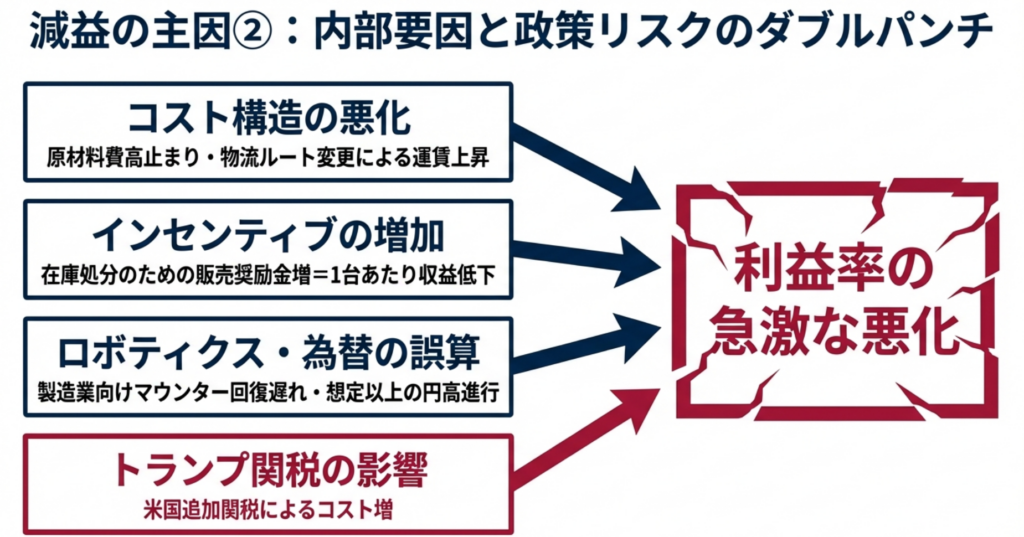

原材料費および物流コストの変動

一時期ほどの急騰は落ち着いたものの、依然として高水準にある原材料価格や、地政学リスクに伴う物流ルートの変更・運賃上昇が利益を圧迫しています。

為替相場の変動(円高方向への振れ)

想定為替レートよりも円高に進んだことで、海外売上比率の高い同社にとって、円換算での売上・利益が目減りする「ネガティブな為替影響」が発生しました。

ロボティクス事業の回復遅れ

中国市場を含む製造業向けの表面実装機(マウンター)などの需要回復が想定よりも鈍く、二輪車事業の好調を相殺する形となってしまいました。

販売促進費の増加

市場の競争激化や在庫整理のためにインセンティブ(販売奨励金)を積み増したことで、一台あたりの収益性が低下したことも要因の一つです。

これらの負の要因に加え、米国による追加関税の影響(コスト増)も重なり大幅減益となったというわけです。

ヤマハ発動機はなぜ個人投資家に人気だったのか?

安定配当銘柄として多くの書籍やネットで推奨されたヤマハ発動機。ホルダーはさぞかし驚きと怒りに震えたことと思います。

なぜ、ヤマハ発動機はこんなに人気があったのかを考える必要があります。

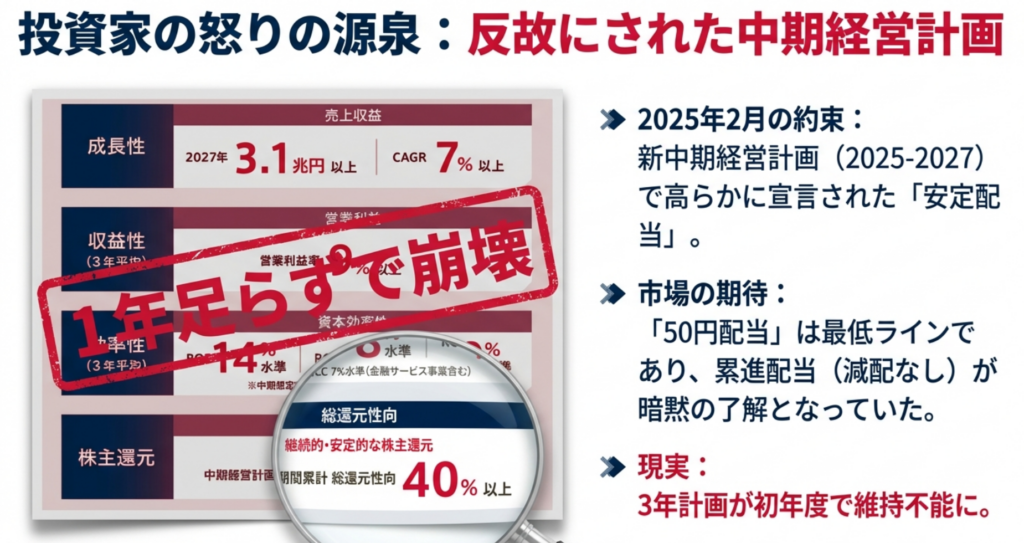

株主も騙された?新中期経営計画

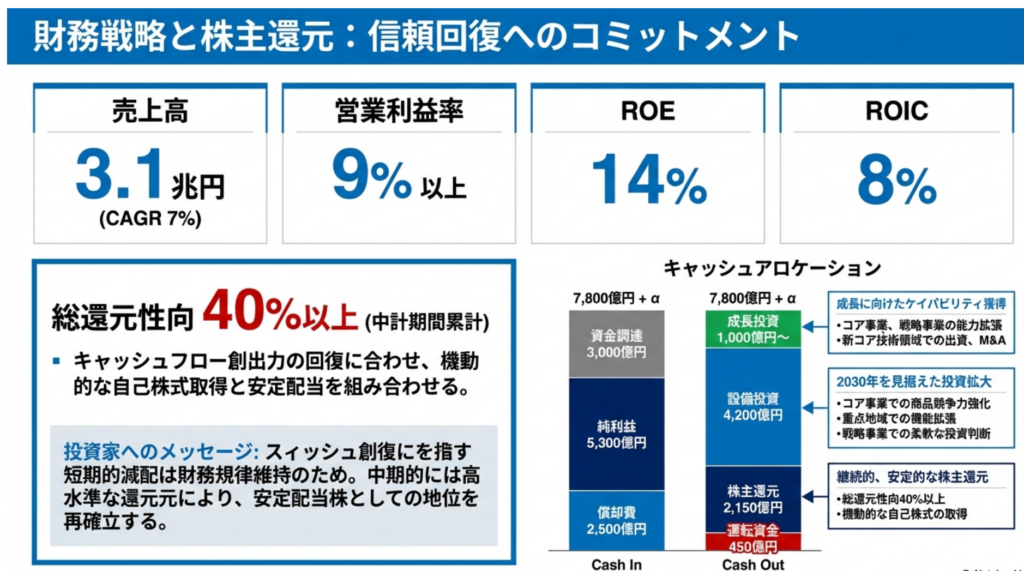

新中期経営計画(2025年〜2027年)において、以下のような非常に前向きな株主還元方針を打ち出していました。

基本方針: 「業績の見通しや将来の成長に向けた投資を勘案しつつ、安定的かつ継続的な配当を行う」

還元目標: 総還元性向40%以上を目安(中期経営計画期間累計)

実質の期待: 前年(2024年)の年間配当50円を維持、あるいは増やすという「安定性」を市場は期待していました。

ヤマハ発動機は「累進配当」宣言は行っていませんが、以下の理由によって優れた高配当銘柄として投資した人も多かったのだと思います。

- 過去数年、好業績を背景に増配を続けてきた実績。

- IR(投資家向け広報)において「継続的・安定的な配当」を強調していたこと。

2025年2月に発表された中期経営計画。それが1年も経過しないうちに反故にされてしまったのです。

大型株+インフルエンサーからの推奨銘柄

ヤマハ発動機は日経225銘柄で日本を代表する大企業です。大型株で業績も安定しており、高配当銘柄として評価も高いです。

例えば、配当太郎氏の書籍「新NISAで始める!年間240万円の配当金が入ってくる究極の株式投資」においても有力銘柄として紹介されています。

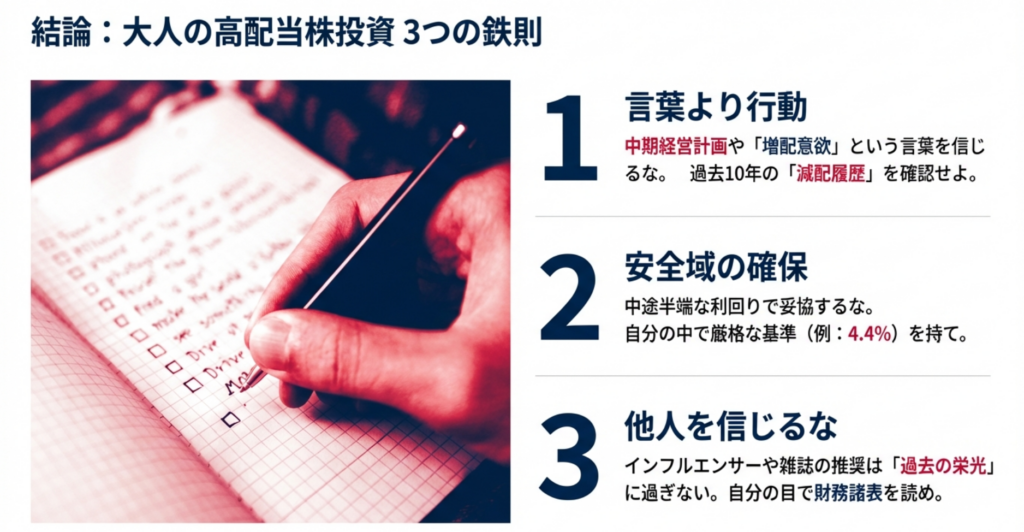

こうしたインフルエンサーの評価の高さも手伝って、ヤマハ発動機の投資に踏み切った個人投資家も多いのではないでしょうか。

新NISAで買ったならば、怒りも収まらない気持ちはよくわかります。

なぜ私はヤマハ発動機をポートフォリオに組み入れなかったのか?

高配当株投資家の私ですが、ヤマハ発動機はポートフォリオに組み入れることはありませんでした。

なぜヤマハ発動機を買わなかったのか、この理由はこうです。

業績悪化が減配につながる傾向に

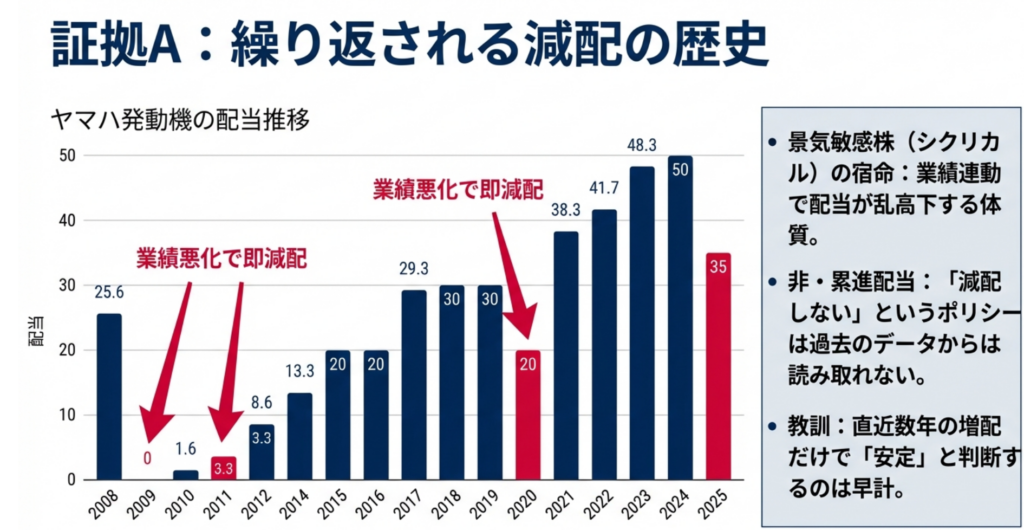

ヤマハ発動機の過去の業績と配当金の推移を見ると、業績悪化によって簡単に減配する傾向が見えます。

例えば、こちらは2008年以降の配当金の推移です。

2009年に無配転落、2012年と2020年に減配を記録。少しでも業績悪化するとすぐに減配してしまう傾向にあると言えます。

ここ4,5年間は増配傾向だったではないか!

中計で安定配当・継続配当を宣言していたではないか!

はい、誰でも言うことはできます。でも、そのとおり実行するとは限らないのです。

それは株主への裏切りかもしれません。それでも気にせずに減配を繰り返す銘柄を私はこの目でたくさん見てきました。

言葉よりも過去の行動で判断する。高配当株投資においては、安定配当を態度で示してきたかを重視して銘柄選びをするべきです。

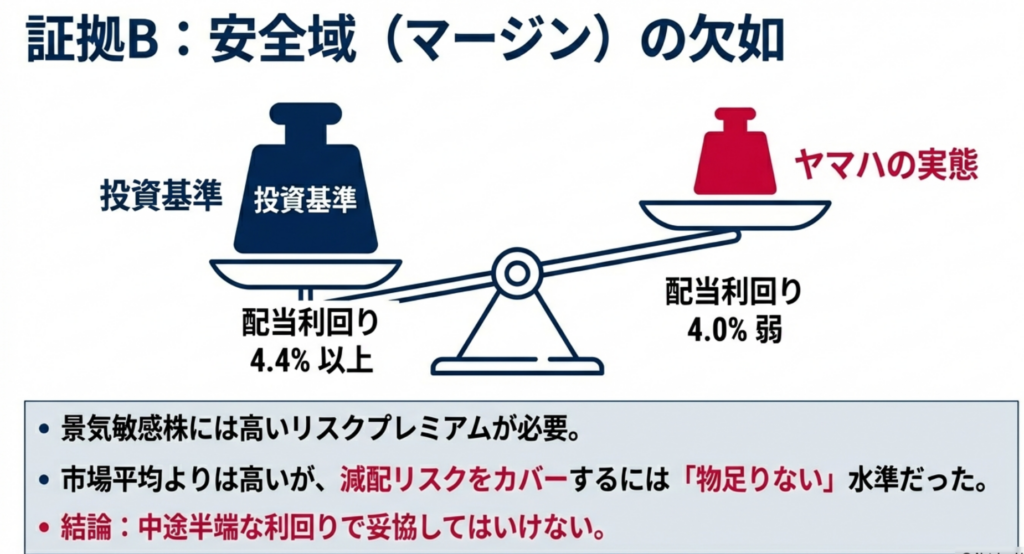

高配当とは言えない配当利回り

私がヤマハ発動機を投資対象として見ていないかった理由は、過去の配当推移だけではなく、配当利回りが物足りない点にありました。

暴落前の株価で換算しても、配当利回り4%弱だったので、私の投資条件とする配当利回り4.4%には満たない状態です。

ヤマハ発動機を買うんだったらもっと魅力的な高配当株を購入しているはずです。

株価暴落したヤマハ発動機は買いか?

ネット上では、株価暴落を受けて罵詈雑言が飛び交う中でも、買い増しを進めている個人投資家も見受けられました。

高配当株投資は逆張り的な要素もあるので、株価暴落のタイミングでの業績下方修正は買い場だったりすることもあります。

- 下方修正がキャッシュアウトを伴わない繰延税金資産の取り崩し

- 営業利益は想定を上回っている

- 決算発表で2026年12月期見通しで増収増益のハードルが下がる

それでもそもそもヤマハ発動機自体が投資対象ではないですし、減配した以上、ギャンブル的な要素が強いので…

わざわざヤマハ発動機を買うぐらいなら他の銘柄を買いたいですよね

というのが私の意見です。

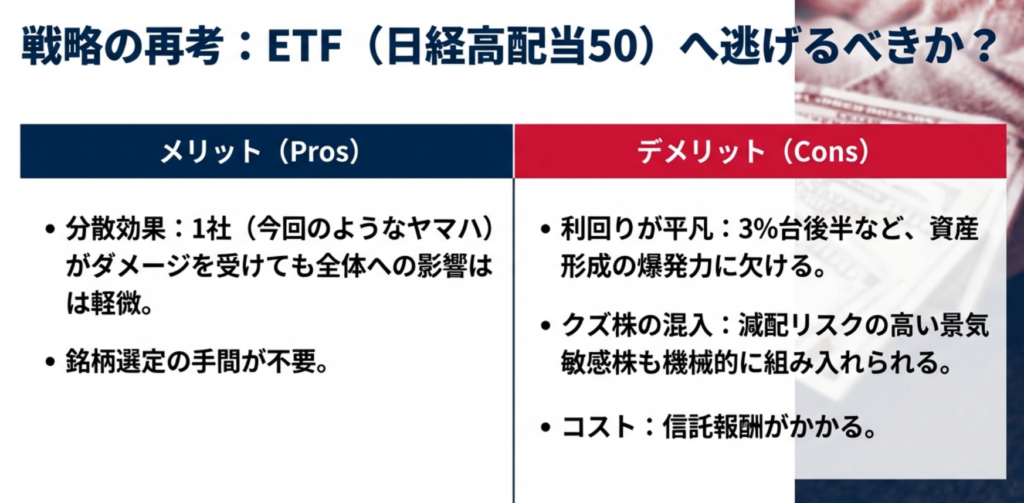

個別銘柄の減配リスクよりも投信やETFを買うべき?

今回のような減配リスクを目の当たりにすると…

やっぱ個別株は怖いから、投信やETFのほうが無難かな

とSNSでつぶやく人がいるんです。でも、個別銘柄投資には投信やETFにないメリットがあるのです。

ヤマハ発動機(7272)もこの「日経高配当50」に組み入れられている銘柄の一つなので、減配リスクを回避することができます。

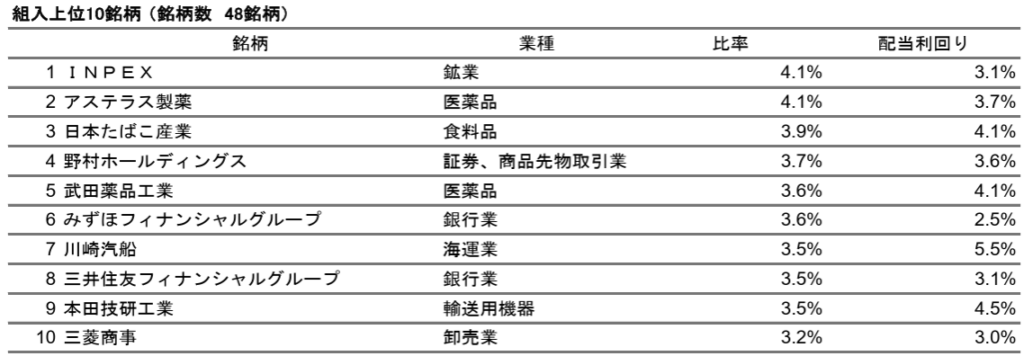

例えば、Tracers 日経平均高配当株50インデックスの組み入れ銘柄は以下のとおりです。

Tracers 日経平均高配当株50インデックス 構成銘柄

●●の一つ覚えのように大型株を買うぐらいだったら、このような投信やETFを購入したほうが良いでしょう。

でも、このような投信を買うだけでは…

- 配当利回りがイマイチな銘柄も買うことになる

- 景気の変動に左右されるシクニカル銘柄も多い

- インデックスを上回る成績は上げられない

個別銘柄投資は減配リスクはありますが、それ以上に大きなリターンを上げられるチャンスがあるのです。

そして、分散投資と銘柄選別によってインデックスを上回ることは可能になるのです。

いや、そんな個人投資家にそんな銘柄選別は無理でしょう…

そう思う方は私が実際に実践してきた高配当株投資をご覧ください。

2016年以降、わが高配当ポートフォリオはベンチマークであるTOPIXを80%以上上回る運用成績を収めています。

最後に

ということで今日はヤマハ発動機の下方修正と減配について言及しつつ、高配当株投資の考え方についてまとめてみました。

個別銘柄の減配リスクは誰にでも付きまといます。

様々な経験を踏まえて投資スキルを向上できるように精進していきたいものです。

わが高配当株投資の方法を知りたい方はこちらをどうぞ。

明日からも高配当株投資でがんばりましょう。

なお、ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshi