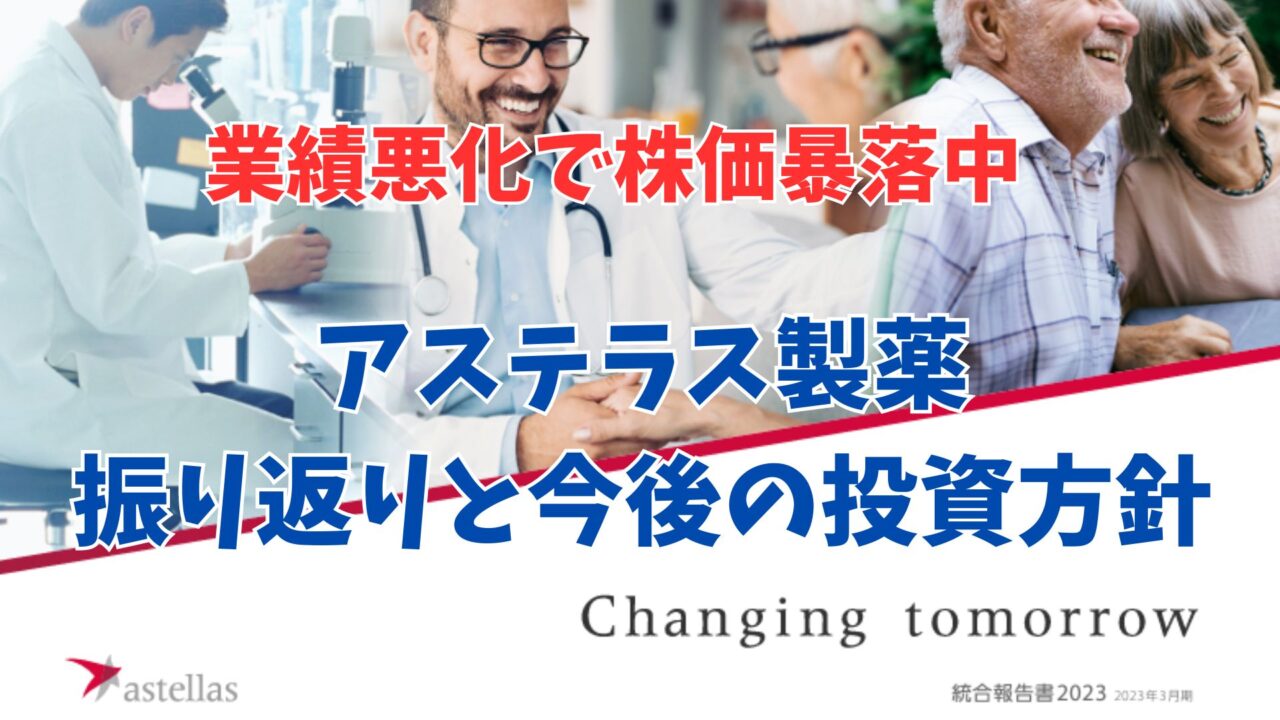

業績悪化でアステラス製薬の株価はどこまで下がる?これまでの振り返りと今後の方針

今日はみんな気になるアステラス製薬のこれまでの振り返りや投資方針についてまとめていきます。

(自己紹介)

2011年から高配当株を開始。

ブリクジット、チャイナショック、コロナショックなど多くの暴落を高配当株投資で乗り越えてきた個人投資家です。

買った銘柄は基本放置で永久保有。長期投資で資産形成を実践中です。

前回は、NTT株について投資判断をまとめました。今回は個別銘柄特集第2弾となります。

今回、アステラス製薬についてまとめたのは、話題性はともかく、高配当株投資・長期投資において上で大切な教訓やエッセンスがぎゅっと詰まった投資行動だったと思うからです。

高配当株投資・長期投資にチャレンジしたい

高配当株投資・長期投資で財を築きたい

基本放置の高配当狙いのポートフォリオで2024年5月中旬時点で年初来+21%、今年だけで運用資産+700万円超の私がアステラス製薬への投資記録をつづります。

なお、今回は初心者向けのために、教訓も含めて明記することにします。高配当株投資・長期投資に興味のある方の参考になると幸いです。

ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshiアステラス製薬を購入するまでの経緯

アステラス製薬を投資対象として意識

アステラス製薬は製薬業界大手だけに知らない人はいないでしょう。昨年から高配当株投資がちょっとしたブームとなりましたが、アステラス製薬は決まって優良株として推奨されることが多い銘柄の一つです。

例えば、こちらの本では、死ぬまで持ち続けたい銘柄に選ばれるなど、個人投資家でも人気を博しました。

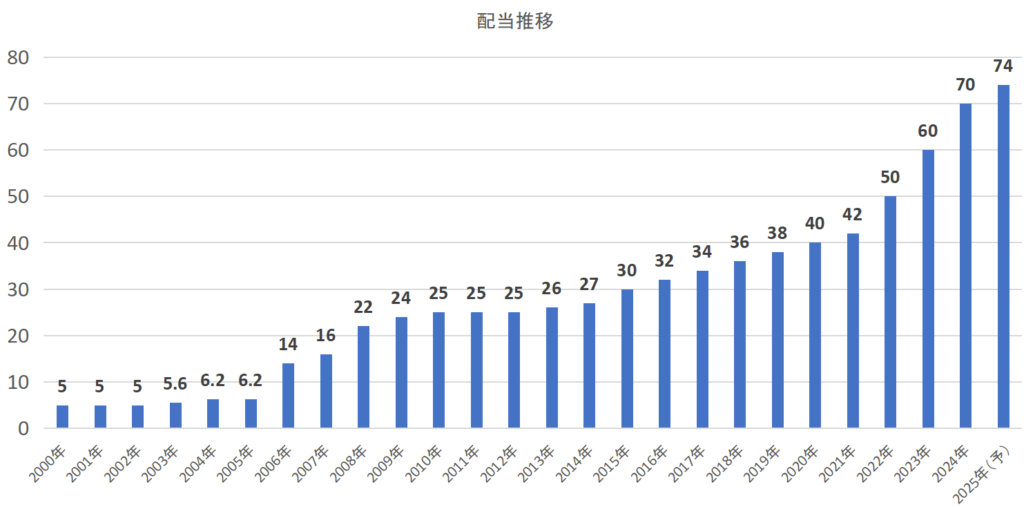

高配当株投資として紹介された理由は過去の配当金の推移。

私も会社四季報オンラインで調べたところ、2000年以降減配なし。2013年以降連続増配を続けて約20年で配当はなんと15倍です。

改めて自分で調べてみるとその銘柄のすごさよく分かります。

教訓:人の推奨銘柄に乗っかるのではなく、一次情報を確認しろ

この配当推移をみればとても魅力的で、高配当株投資家ならずとも誰もが欲しくなる銘柄であることは一目瞭然です。

まずは、Googleスプレッドシートで管理している高配当株監視銘柄リストに登録しました。

高配当株監視銘柄リストはこちらのページからご覧いただくことが可能です(2024年最新決算の配当データ更新済みです)。

投資対象候補リストに登録

その後、アステラス製薬は何度も業績の下方修正を発表。株価はどんどん下がり続けます。

そんな中でも私はこのようなツイートをしています。

半分冗談だったけど、ホントに1600円割れそうで草

— うえけん@高配当株長期投資家 (@okiraku_tohshi) November 13, 2023

その時はもちろん購入しますが😆#高配当株#配当金#アステラス pic.twitter.com/niMYW9rejT

9月に2200円台だった株価は、11月には1800円割れへ。マイルールである配当利回り4.4%超までもう少しという時点でスマホアプリに登録。いつでも買い出動できるよう準備を整えました。

教訓:いくら欲しい銘柄であっても買いルールは曲げない

アステラス製薬をいよいよ購入へ

2024年年明けごろから投資家界隈でもアステラス製薬への投資が失敗だったと後悔する声も散見されるようになりました。

・配当利回りに吊られて買っていけない

・EPSが増加傾向の銘柄に投資するべき

かの配当太郎さんもアステラス製薬のような株を買ってはいけないと警笛を鳴らしています。

忘れてはいけないのが、このように誰もが見向きもしなくなったときが一番の投資チャンスということです。

教訓:誰もが見放したタイミングこそ優良株の本当の買い場

その後もアステラス製薬は下落を続けて1600円割れ。私は宣言通り、配当利回り4.43%の1578円で購入しました。

もしもルールを破って慌ててこの銘柄を買い付けていたなら、積みあがる含み損を見ながら涙目になっていたことでしょう。

時系列で整理すると…

・2023年夏に監視銘柄リスト入り

・2023年11月にスマホアプリ(投資候補銘柄リスト入り)

・2024年3月11日に購入

約半年前の予告どおり、本日アステラスが約定😅

— うえけん@高配当株長期投資家 (@okiraku_tohshi) March 11, 2024

記念すべき新NISA成長枠の第1号☀️

これが私の監視銘柄化から購入までの時間軸✨#高配当株#配当金 https://t.co/Itg8w6w00E pic.twitter.com/Y43wQymaND

ということで監視銘柄リストに入れてから購入まで約半年かかったわけです。

まとめるとこんな感じです。

教訓:長期投資家なら保有期間だけはなく買い待ちも長期目線で

教訓:推奨銘柄はすぐには買うな

教訓:高配当株投資の成功は買うタイミングが全て

株価は一時1426円まで下落しますが、その後は増配発表もあって株価は切り返し、2024年5月24日時点の株価は1,565円まで戻してきました。

ひとつ確信をもって言えるのは。ナイフが床に落ち、混乱が収まり、不透明感が消えるころには超お買い得品は残っていないことということだ。(中略)したがって居心地の悪さを伴わない利益率の高い投資というのはだいたいが矛盾した話なのだ。

ハワードマークス著「投資で一番大切な20の教え」より引用

現時点で含み損状態ですが、1回配当金を受け取ればペイできる範囲。安心して継続保有中です。

教訓:買ったあとはシナリオが崩れるまで信じて放置しろ

高配当株投資なら、無配・減配まで保有し続けることに専念し、シナリオが崩れるまで株価がどこまで下がろうが保有し続けるのです。

業績悪化銘柄は大チャンス

高配当株を購入するには5つのパターンがあります。

このことは別の記事で書きましたのでそちらに譲るとしますが、その一つが今回のアステラス製薬のような業績悪化でたたき売られた銘柄への投資です。

業績好調銘柄が良好な投資先とは限らない

高配当銘柄の選定の一つに「過去の業績が右肩上がりである」「増益傾向である」と言われることがあります。

私はこの条件は長期投資において重視する必要はないのではないかと思っています。

- 永久に業績右肩上がりの銘柄なんてない

- 過去10年間増益でも将来の増益が保証されるわけではない

- 優良銘柄はすでに株価が上昇してしまっている

- 優良株は市場から常に好業績を期待される

- 市場の期待に応えられないと材料出尽くしで暴落する

このように箇条書きにすると、あったりめーだろと言われそうですが、実際に銘柄選別するときには、つい過去の実績に頼りすぎてしまいがちです。

・過去の営業利益率やROEが良い会社がいい投資先と考えがち

・決算マタギをすべきかどうかで悩む

・株価暴落時に他人の投資判断が気になって仕方がない

そんなことで一喜一憂していませんか?そう、まさにこういうことです。

教訓:バックミラーから未来は見えない(ピーターリンチ「株式投資の法則)

そもそも長期投資や永久保有を掲げるならば、10年以上先のその会社の成長を予測する必要がありますが、そんなのは無理に決まっています。

なので、別の観点で優良銘柄をお得な価格で買う工夫が必要となるのです。

業績悪化銘柄を推奨する理由

業績悪化銘柄への投資は、メアリーバフェット・デビットクラーク共著 億万長者を目指すバフェットの銘柄選択術という本にも記載があります。

つまり、バフェットが好む消費者独占企業が一時的に業績が悪化したときこそ絶好の買い場である、と述べています。

これは「バフェットが好みのパターン」であるとされ、「株式市場は時として大きな金塊が流れている小川のようなものだ」という表現が出てきます。

教訓:一時的な業績悪化による株価急落は絶好の買い場

配当政策と株主還元策を信じる

このように業績悪化銘柄を買え、と口で言うのは簡単です。でも…

・その業績悪化が一時的なものなのか

・何年間も減益が続くのか

私たちはどうやってこれらを判断するか?が問題になります。

結論から言うと、業績悪化が一時的かどうかの判断をせずにすべて買ってしまえ、ということになります。

少々乱暴のようにも聞こえますが、でも、2008年以降、リーマンショックや東日本大震災、チャイナショック、コロナショックなど…

株式市場を揺るがすイベントがあっても減配しない銘柄であれば、多少の業績悪化も気にせずにリスクを取りに行くべきというのが私の考え方です。

ところで、ここまでお読みいただいてお気づきのとおり、この記事はここまでファンダメンタルのことは一言も出てきません。

アステラス製薬の場合で言えば、

・2027年にイクスタンジの特許が切れる

・ベオーザの売り上げが伸びていない

など書くとなんとなく理論的で立派にアステラス製薬を分析しているかのように見えます。

このようなことを書かないのは私は銘柄選びに財務分析やファンダメンタル分析に時間をかけ過ぎても無駄だと考えるからです(どんなことやってる会社かなーぐらいは調べますよ)。

アドラー心理学では「課題の分離」という考え方があります。

課題の分離とは…

自分の課題は自分でしか解決することができない。相手の課題も相手しか解決することができないこと

小泉健一著 アドラー心理学を実生活に取り入れてみた より引用

つまるところ、自分で解決できる部分と自分でコントロールできない部分を切り離して考えるべき、というのが課題の分離の考え方です。

それでも私たちは…

・株価チャートを使った株価予想

・市場心理・期待値

・今後の業績予測・特定の業界の将来予測(ファンダメンタルズ)

…と言ったことが気になってしまうのです。

いくら考えても答えはでないし、予想どおりいくこともありますが、たいてい上手くいかないことが多いです。結局、考えても時間の無駄なんですよね。

そんなことよりも、

・積極的な株主還元策

・業績のブレや××ショックでも減配しない配当政策

・配当利回りが高くお買い得状態となっている

そんな銘柄選びに時間をかけたほうが高配当株投資・長期投資として経験上うまくいくことが多いのです。

教訓:長期投資は株主還元策を重視する経営陣への投資である

我々個人投資家が見えている事業リスクは当然視野に入っているはずですし、経営者ですから私のような一般のなんちゃって投資家よりもいろんなことを考えているはずです。

そのような問題は経営陣がしっかり対処していただき、その成果の一部を株主還元してくれる…

そんな銘柄たちでポートフォリオを組むことが私の高配当株投資の最終形なのです。

1勝9敗でも勝てばよい

経営者に投資する、なんて聞くと…

経営陣だって私たち株主に良いことばかりしてくれると限らないじゃないか(しかも会ったこともないのに)。

おっしゃるとおりです。当然、業績悪化で減配・無配転落のように経営者から裏切られることもあるでしょう。

でも一度きりの失敗で、ダメな投資手法と決めつけるのもどうかと思います。

モーガンハウセル著 サイコロジーオブマネーには、ジョージソロスの言葉を引用しながら以下のとおり述べています。

自分が失敗したり、損失を出したり、挫折したときに、何か間違いを犯したような気分になって落ち込んでしまう。だが、実際は、お手本となる人と同じように、あるときは正しく、あるときは間違っているだけなのである。

(中略)

天才投資家であるジョージソロスは「重要なのは正しいか間違っているかではなく、正しい時にどれだけたくさんお金を稼ぎ、間違っているときにどれだけ損失を抑えるかだ」と語っている。

サイコロジーオブマネー第6章テールイベントの絶大な力より引用

アメリカの伝説のファンドマネジャーで資産を777倍にしたピーターリンチも10回中4,5回は間違える、と言います(「ピーターリンチの株で勝つ」より引用)。

株式投資は、半分間違えてもお金をたくさん増やすことができる場なのです。

大江英雄著「となりの億り人 サラリーマンでも資産1億円」においても、「億り人になれた人には共通点がある、それは暴落相場で買えるリスクを取れる人だ」と書かれています。

間違えることを恐れてリスクを取りにいかないほうがむしろ機会損失です。ミスを恐れることは資産形成を阻む要因となることをワタシ達は忘れてはいけません。

最後に

ということで今日は、アステラス製薬を例に、我が投資法のご紹介をお送りしました。

アステラス製薬の明日の株価がどうなるのかはよく分かりません。

果報は寝て待てとはいいますが、私も減配が発表されるまで、アステラス制約を永久に保有しつづけるつもりです。

私はそんな投資法でこの10年以上株式市場を生き抜いてきました。

私が実践する高配当株投資法、銘柄選別法を知りたい方は、ぜひこちらのリンクから参考にしてみてください。

あなたの資産形成がうまくいくことをお祈りしています。

みなさんと一緒に株式投資で資産形成にがんばっていきたいと思います。

ご意見・ご感想はX(元Twitter)までお願いいたします。

Tweet to @okiraku_tohshi

今回ご紹介した本は以下の通りです。