【高配当株投資】まだ間に合う!株価回復後でも買える高配当株銘柄16選

今日は、これからでもまだ間に合う、まだまだ買える高配当株銘柄をご紹介したいと思います。

この特集自体は、昨年の秋以来2回目のエントリーとなります。

もうさー、株価が反転しちゃったから高配当株はもう買えないよね…

こんな方にお勧めな記事となっています。

また、株価はよく半値戻し、という言葉もあります。日経平均株価で言うと38000円前後が直近の暴落を基準とした半値ということになります。

今後、いったん株価下落に向かう可能性もあることから、今のうちに、減配確率が低く、配当利回りが高い銘柄を把握しておくことは大事な作業となるはずです。

ということで今日は、高配当株投資を実践する私が、今すぐにでも買いたい16銘柄をご紹介します!

【自己紹介】

・2012年から高配当株投資を開始

・基本買ったら売らない長期投資家

・配当金は再投資、複利が基本

・買ったら売らない投資法で今年のパフォは+23%(8月17日時点)

それでは一緒にこれからでも買える高配当株一覧をご紹介していきましょう!

ご紹介する高配当銘柄の注意点

今回ご紹介する銘柄は単に配当利回りが高いだけではありません。

リーマンショックでもチャイナショックでも、コロナショックでも…

多少の減収減益でも減配しなかった最強の高配当銘柄です。このような配当政策を採用する高配当銘柄なら、将来も減配する可能性も低いはず…そんな観点での銘柄選別です。

今回ご紹介する銘柄の条件

- 2008年以降減配がない(記念配・特別配を除く)

- 過去10年間営業赤字がない

この二つだけです。ご紹介する高配当銘柄は、すぐにでも買える水準は配当利回り4.4%ですが、今後の株価下落も考慮して、配当利回り4.0%以上の銘柄を中心に取り上げます。

なお、本ブログで取り上げる銘柄は、他のブログとは違って、有名な大型株なんぞは出てきません。マニアックでかつ業績なんぞ気にしない地味でコテコテの高配当銘柄です。

なお、紹介する銘柄中「★」がついているものは。

・我が高配当PF組み入れ銘柄

・買い増し候補銘柄

「☆」がついているものは新規買い候補銘柄を意味します(自分で持っていない銘柄、自分で買いたくない銘柄を紹介したりはしません)。

それでは行ってみましょう!!

いますぐ買いたい高配当銘柄

配当利回り4.4%超で今すぐにでも買いたい高配当銘柄をご紹介していきます。なぜこんなに不人気なのか、安値で放置されている銘柄をご紹介していきます。

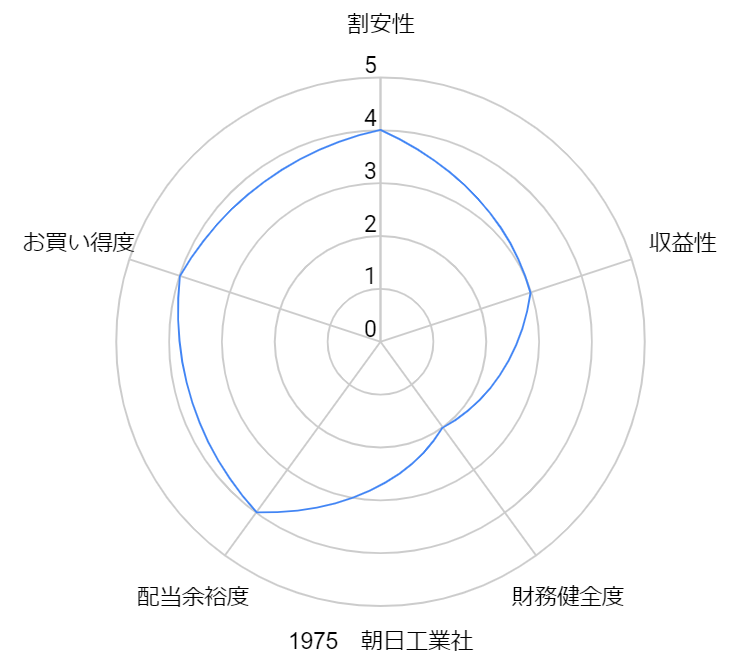

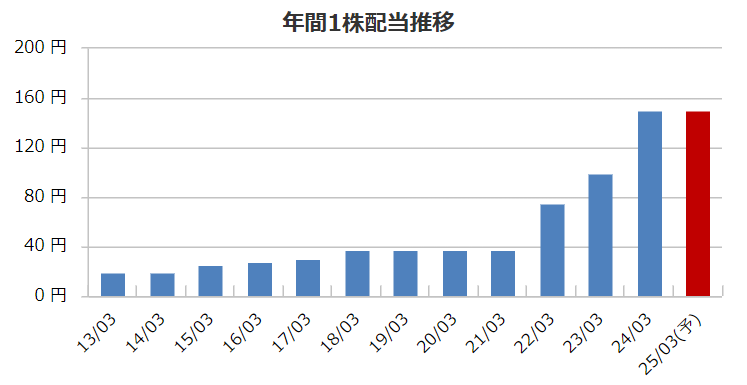

1975 朝日工業社★

朝日工業社は環境エンジニアリング会社。設備工事(ビル・官公庁施設・商業施設の空気調和・衛生設備工事の設計・監理・施工)と機器製造販売(精密環境制御機器、空調関連装置)を営む。

| 株価 | 1239円 |

| 決算月 | 3月 |

| 時価総額 | 337億円 |

| ROE | 10.01% |

| PER(予) | 10.3倍 |

| PBR(実) | 0.83倍 |

| 配当利回り | 4.84% |

| 自己資本比率 | 45.55% |

【株価】

直近の暴落からは戻り切れていません、また、直近高値1890円から株価は3分の2のまま放置されていて、業績回復すれば株価上昇の期待も高まります。

【総評】

今期減益予想のせいか、株価は低迷していますが、直近発表された1Qは同期比大幅増益で年間の進捗率6割を超えるなど業績回復も期待されます。

高配当を受けながら株価上昇も期待したい銘柄の一つです。

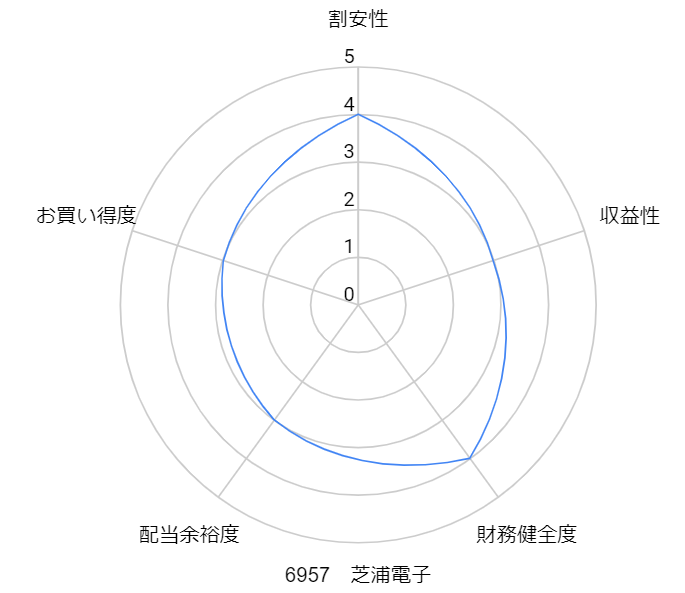

6957 芝浦電子★

芝浦電子は、サーミスタ専業の電子部品メーカー。サーミスタ技術を中核とする「SHIBAURA」ブランドの半導体部品、応用製品の製造・販売を行う。

配当状況は過去10年間、きれいな右肩上がり。配当利回りは4.76%と高配当のまま放置されています。

【株価】

暴落前株価に戻りつつあります。ただし、過去5年間チャートでは4500円を付ける場面もあり、今後業績回復されればまだまだ上値の余地があると思われます

【総評】

電気機器セクターの中でも貴重な高配当株銘柄。この3年間業績が横ばい傾向のため株価は伸び悩んでいますが、中計で2026年3月期営業益75億円を目指すとされています(2025年3月期は48億円)

今後の業績回復に期待したところです。

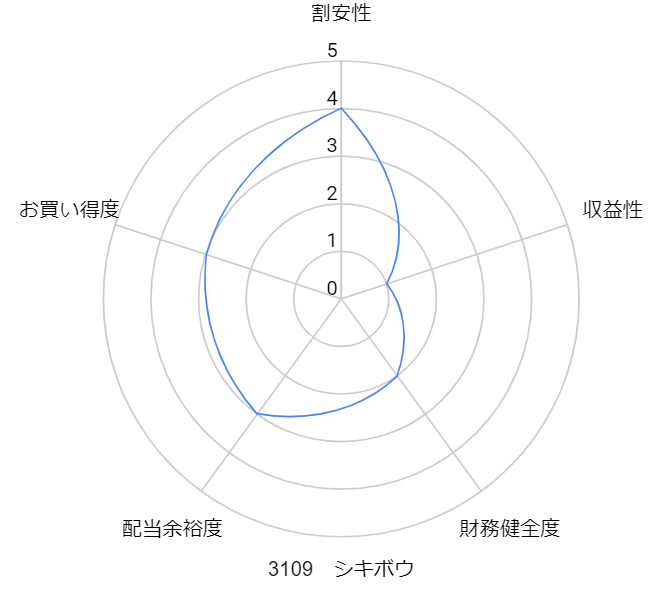

3109 シキボウ★

シキボウは繊維・素材メーカー。繊維製品を主力に、産業資材、機能材料の製造・販売しています。

配当は不人気の株の割には増配傾向にあります。2025年3月期も50円配を維持する見込みです。

【株価】

直近の株価は、もともと不人気のせいかほぼ横ばい。先日の急落でも下落幅は限定的でした。

【総評】

PBR0.36倍の不人気銘柄で業績は横ばい、ROEは3%弱と収益性はいまひとつです。ただ、常に高配当株で君臨してくれることや下値も限定的。株価上昇は見込めないものの、いつでも買える高配当株銘柄です。

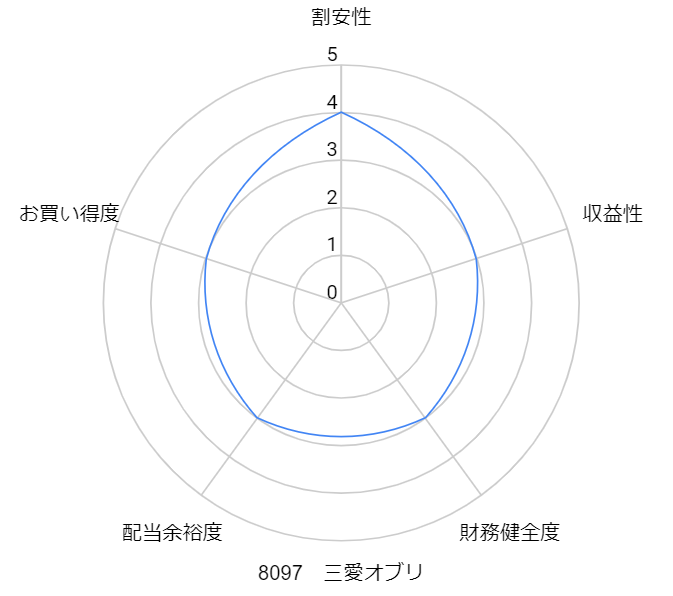

8097 三愛オブリ★

三愛オブリは、エネルギー商社、リコー三愛グループ。ガソリンや潤滑油の石油製品卸売と販売(サービスステーション運営、商社業務)、LPガス・天然ガス販売、化学品(自動車関連商品・防腐剤)販売しています。

【株価】

2024年の株価は横ばい・下落傾向にありますが、過去5年間のチャートでは右肩上がりのようにも見えます。

2025年3月期1Qは減収減益のため、配当利回りは5%を超えるほどの不人気。来期以降の業績回復と株価上昇に期待したいところ。

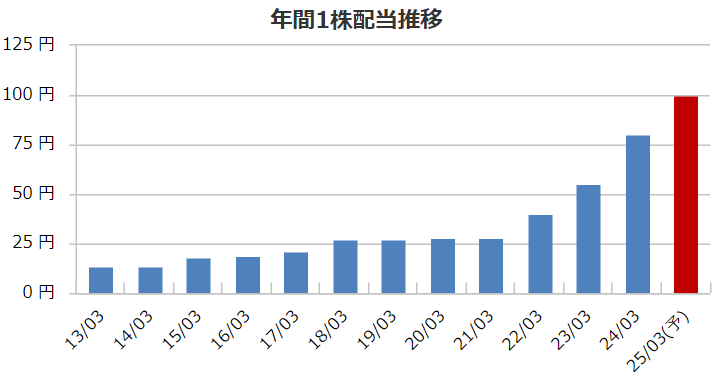

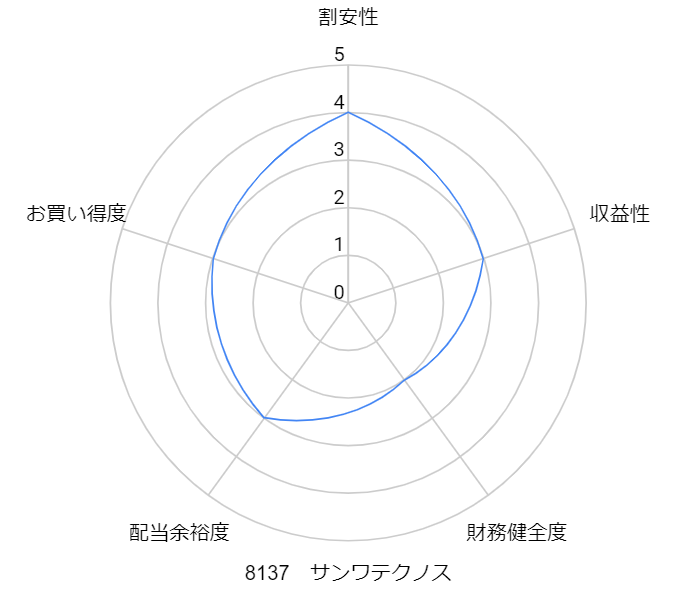

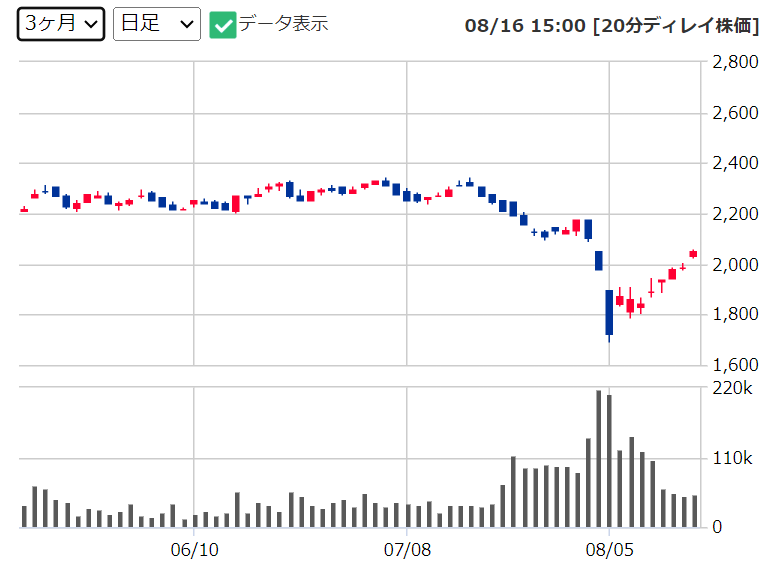

8137 サンワテクノス★

サンワテクノスは、独立系の電子・電機・機械商社。産業用エレクトロニクス・メカトロニクス機器の専門商社としてFAシステム機器、モータ・メカトロ機器・NC装置、電子部品(コネクタ・ダイオード・LED・センサ)を取り扱う。

【株価】

2023年3月期に大幅増配を決めて以降、株価は横ばいから下落傾向。業績もこの数年間低迷の見込みで、株価は伸び悩んでいます。

【総評】

配当利回り5.36%はいかにも割安で、この水準は減配を発表しないだけで株価が上がるレベルです。2000年以前から減配がない貴重な銘柄。2026年3月期業績回復を見込んで買い増し候補です。

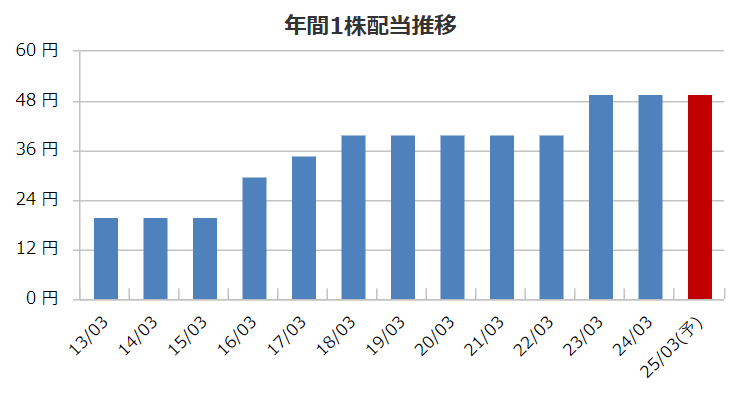

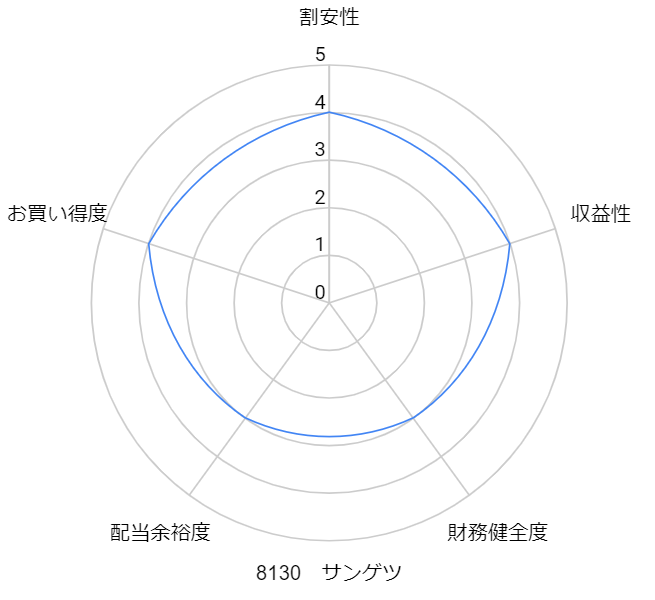

8130 サンゲツ★

サンゲツは、インテリアの専門商社。インテリア(壁紙・化粧フィルムの壁装材、床材、カーテン・椅子生地のファブリック)、エクステリア(フェンス、カーポート、公共施設)などスペースクリエーション製品の開発と卸売。

| 株価 | 2832円 |

| 決算月 | 3月 |

| 時価総額 | 1,677億円 |

| ROE | 14.12% |

| PER(予) | 15.1倍 |

| PBR(実) | 1.59倍 |

| 配当利回り | 5.30% |

| 自己資本比率 | 60.41% |

【株価】

直近高値3600円を記録して以降、株価は急落して3000円割れの状態。売上増も人件費や原材料高の影響で営業益が悪化して株価に影響を与えている印象。

【総評】

来期以降に価格転嫁(値上げ)のプレスリリースもあり、収益性改善の兆しも。配当利回り5.3%台の高配当銘柄で今後の業績回復を見込んで買い増しも検討中。

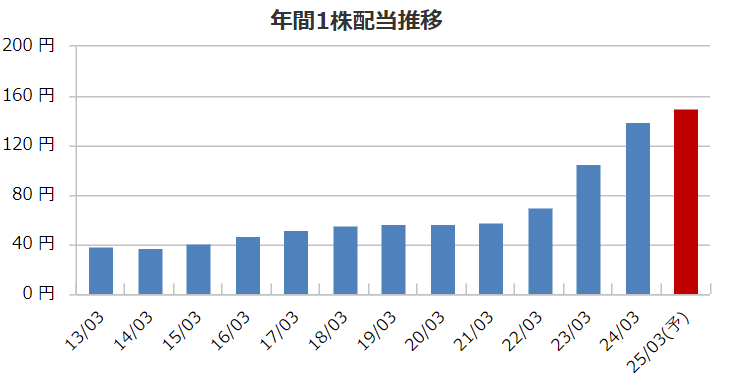

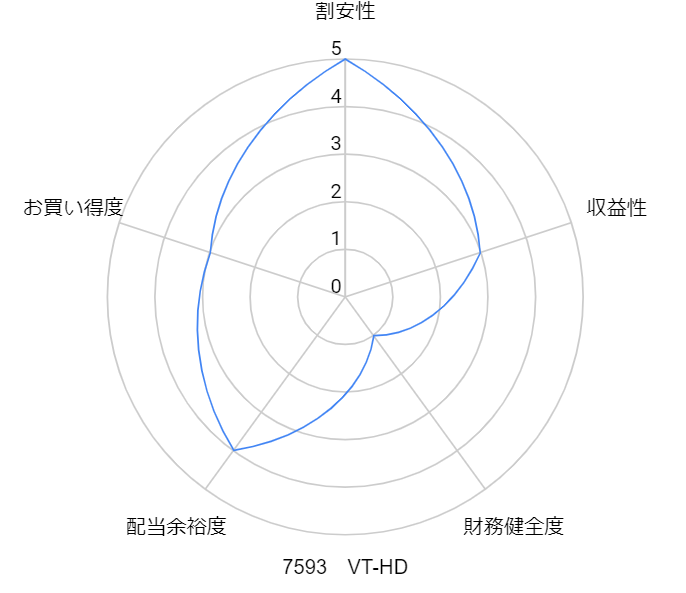

7593 VT-HD★

VT-HDは名古屋本社の大手自動車ディーラーグループ、(旧)ホンダベルノ東海。国産新車(日産・ホンダ車)・中古車・輸入車の販売、輸入車インポーター、海外自動車ディーラー、レンタカー、住宅販売。

株価は2022年以降株価は横ばい。

【総評】

低PER、低PBR銘柄で配当は着実に出してくれる地味ながら私の好きなタイプの高配当銘柄。業績は横ばいだが、配当性向は余裕もあり、今後の安定配当を期待。買い増し候補銘柄。

もう一押ししたら購入したい高配当銘柄

株価はやや上昇したものの、今後利益確定売りや調整局面で仕込みたい銘柄をチョイスしてみました。

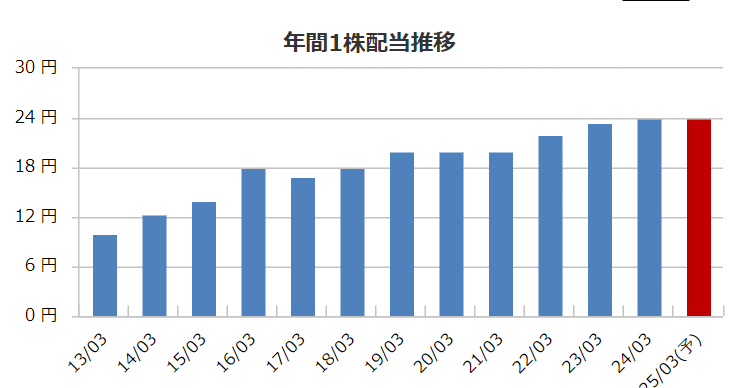

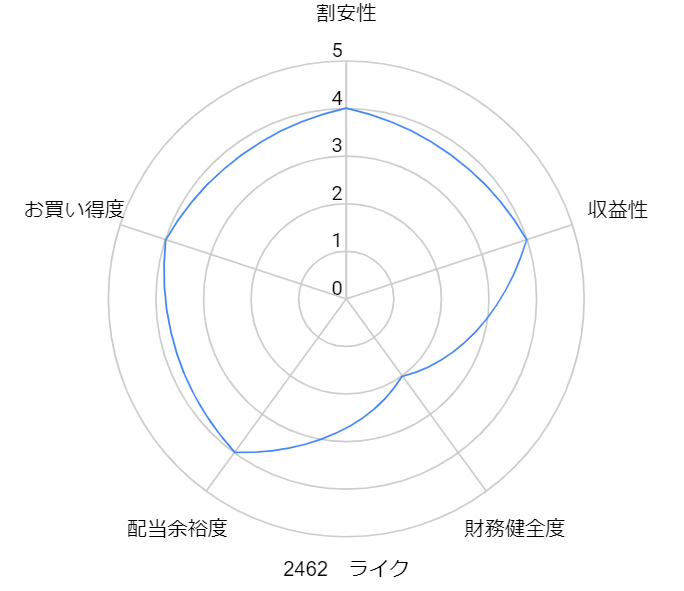

2462 ライク☆

ライクは、保育・人材・介護グループ会社。子育て支援(公的保育園運営、事業所内保育の受託運営)、総合人材(人材派遣・紹介、アウトソーシング、採用・教育支援)、介護関連(入居系/有料老人ホーム、在宅系)のサービス。元ジェイコムホールディングス。

【株価】

直近の株価は業績横ばいのために停滞中。ただ、5年間チャートでは底値圏ではある。株価は暴落前の水準から戻り切っていない。

【総評】

貴重な5月決算銘柄。株価は暴落後若干戻してしまいましたが、配当利回り4.4%以下で積極的に狙っていきたいと思っています。

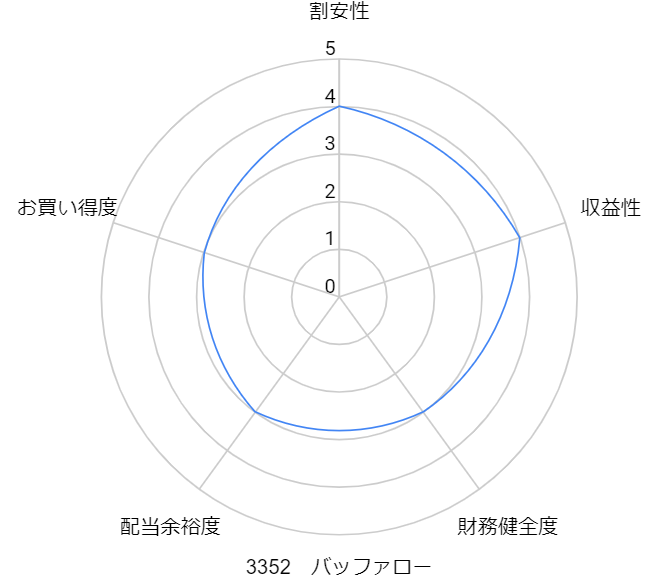

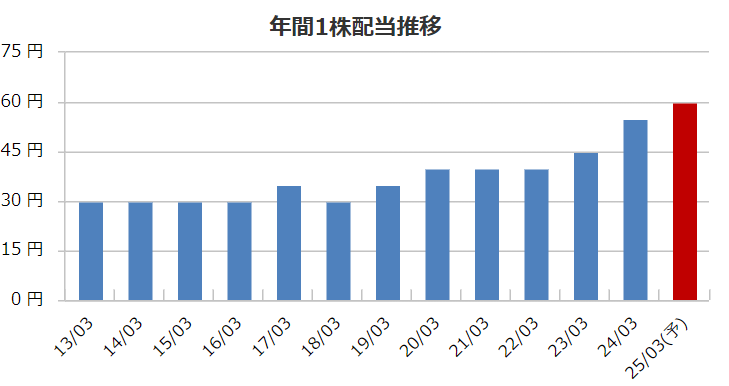

3352 バッファロー★

バッファローは埼玉県を地盤にカー用品店を運営。オートバックスセブンのフランチャイジーとして、カー用品(タイヤ、ホイール、カーエレクトロニクス、オイル、バッテリー等)販売と各種ピットサービス、車の買取・販売。埼玉県南部と東京都区内北部に15店舗展開(2024年3月)

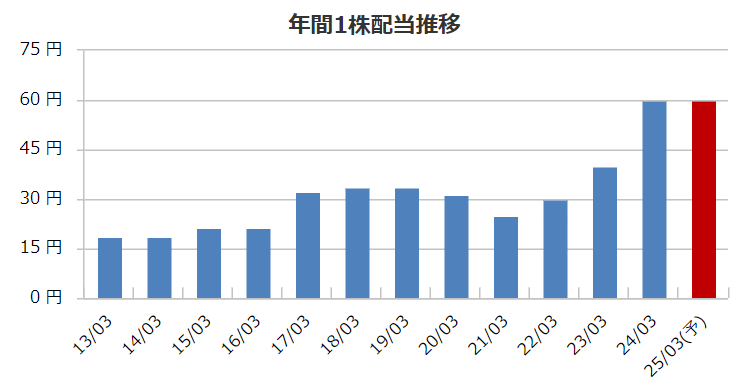

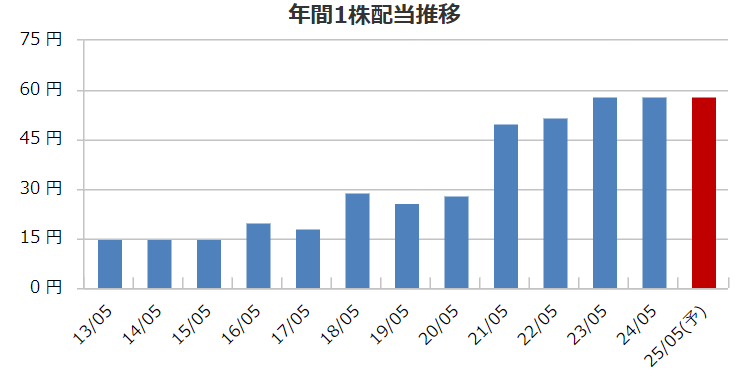

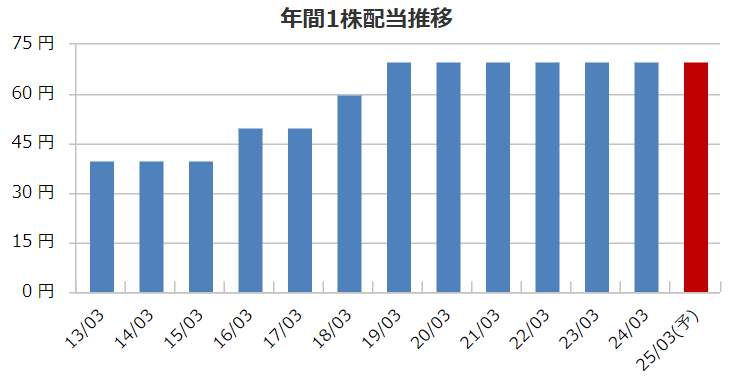

配当金は今期も増配で60円配。2017年3月期は記念配のためこれを除けば増配傾向が続いています。

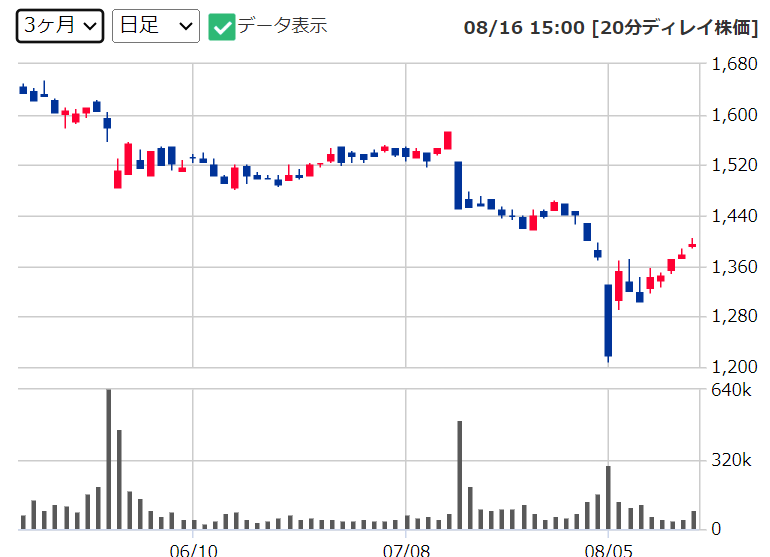

【株価】

過去5年間を見ても株価はほぼ横ばい。業績面でも成長性は低迷しており、フランチャイズ展開というビジネスモデルの影響か、営業利益率もかなり低い。この辺りが株価低迷の要因に。

【総評】

業績横ばい、成長力も希薄のため、株価は安値で放置されている状態。個人的にはこうした期待値の低い高配当銘柄を長期保有するのが好きだったりします(万人にあまりお勧めできませんが)。

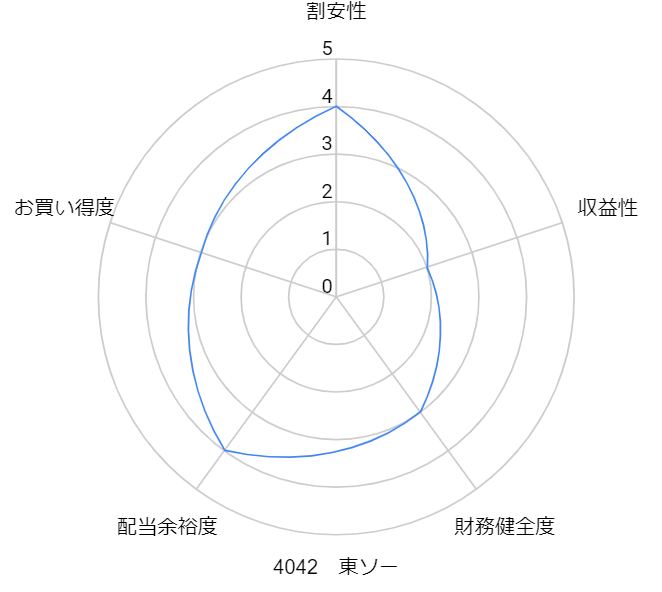

4042 東ソー★

東ソーは総合化学素材メーカー。石油化学、クロル・アルカリ、機能商品の製造販売。無機化学品、有機化学品、各種工業薬品、石油化学品、高機能材料を生産する世界有数の素材メーカー。

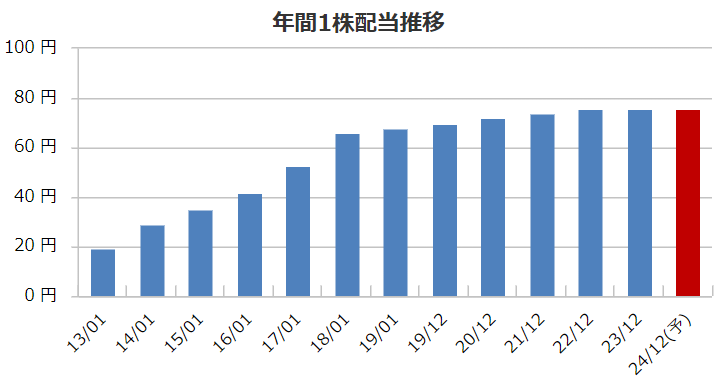

配当金は増配傾向。過去10年間で約7倍に成長。

株価は過去5年間でほぼ横ばい。暴落前の株価への戻りが鈍いです。

【総評】

時価総額が大きい銘柄の中では割安に放置されることが多い印象。2025年3月期1Qは営業利益ベースで前年比+45%増とV字回復を見込む。配当利回り4%後半で仕込みたいところ。

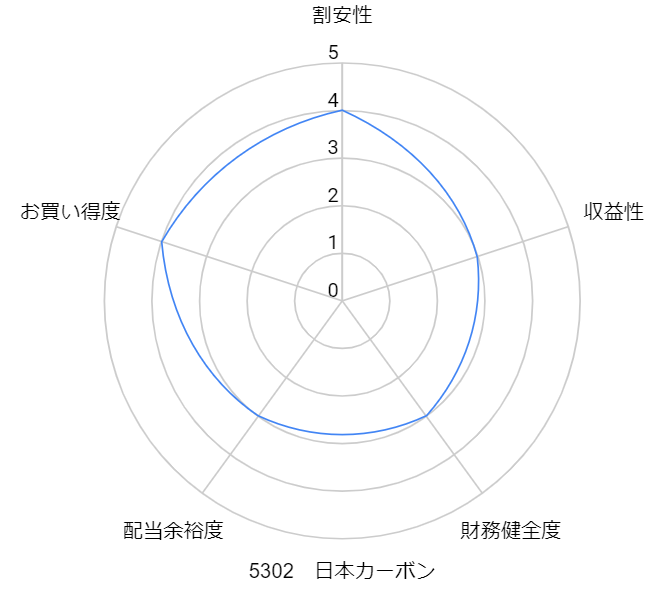

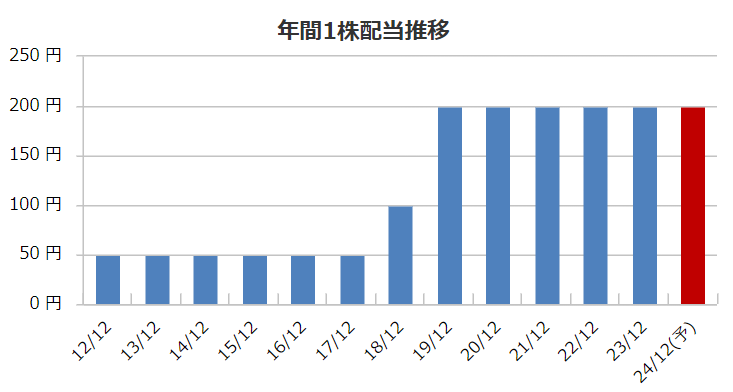

5302 日本カーボン★

日本カーボンは炭素製品メーカー、人造黒鉛電極のパイオニア。炭素製品(電気製鋼用の人造黒鉛電極・不浸透黒鉛、炭素繊維製品、特殊炭素製品)、黒鉛電極、炭化けい素(SiC)連続繊維、リチウムイオン電池負極材の製造販売。

株価は2021年の水準に急降下。直近高値から30%下落中。

【総評】

ガラス土石セクターの中でも比較的安値で放置されている。2024年12月期は中間期業績の上方修正を行うなど順調にもかからわず株価は反応が薄い状態です。さらに一押しすれば買い増し候補の銘柄。

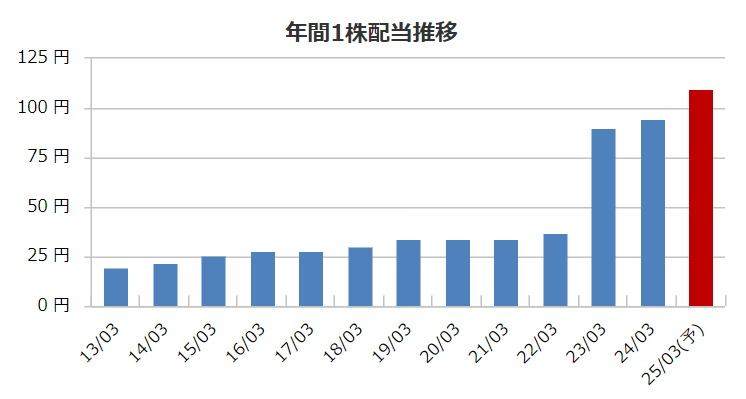

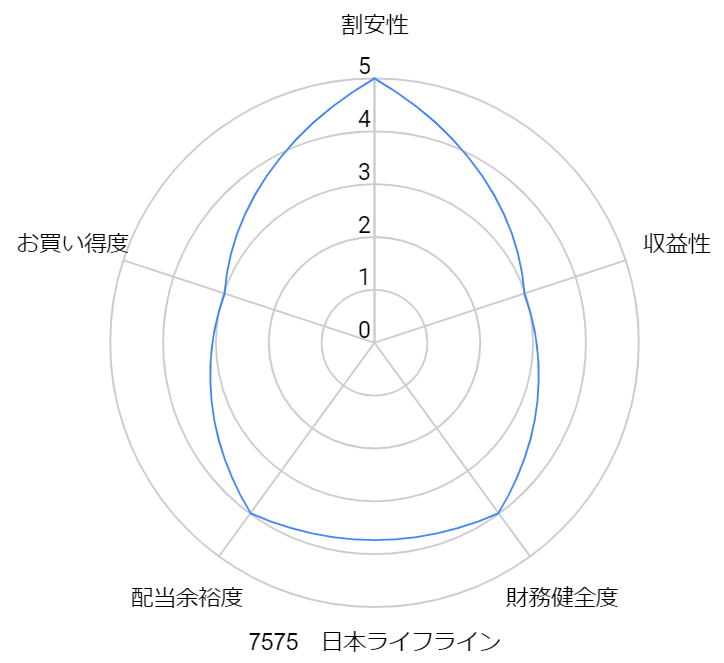

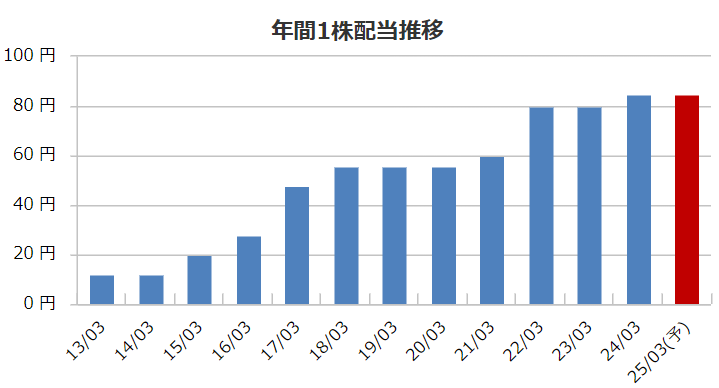

7575 日本ライフライン☆

独立系の医療機器商社&メーカー。循環器内科・心臓血管外科領域を中心に医療機器(ICD、心臓ペースメーカ)の輸入、カテーテル・心臓血管外科・脳血管機器の製造・販売、消化器領域機器の販売。

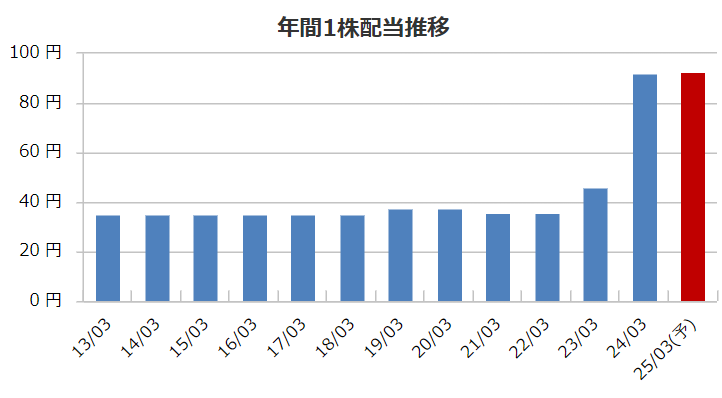

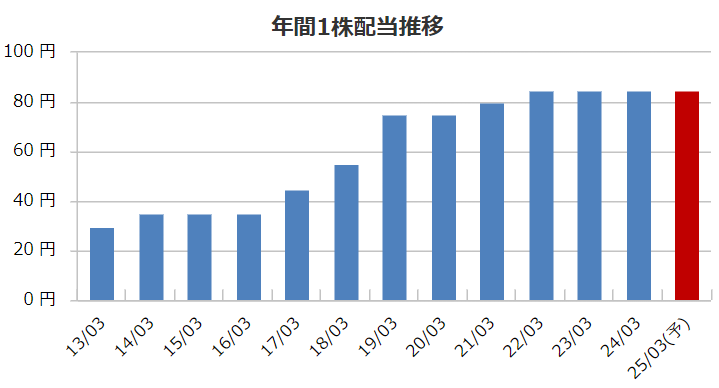

配当金は右肩上がり。2021年3月期は記念配。配当金は過去10年間で11倍以上に成長

株価は暴落前の水準には達しないものの、少しずつ戻し始める。過去5年間では、株価は下落傾向。

【総評】

かつての成長株も今では業績は安定傾向。今期の業績も前期並みで株価も横ばい傾向が続いている。ROE13倍、配当性向40%、自己資本比率約77%など指標面でもバランスが良く、高配当銘柄として組み入れたい銘柄の一つ。

ちょっとだけリスクが高い高配当銘柄

ここからは、配当利回りが高く、成功すれば大きな利益が見込めるものの、減配などのリスクが高い銘柄をご紹介していきましょう。

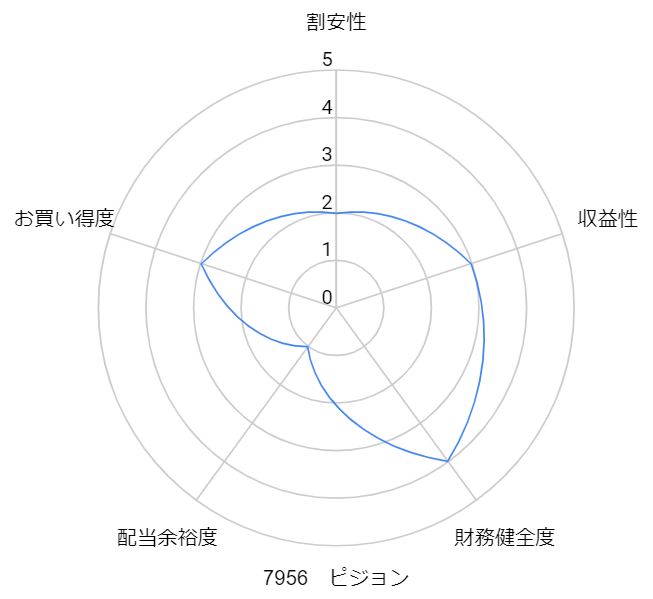

7956 ピジョン★

ピジョンは、育児用品の最大手メーカー。国内はベビーケア・女性ケア用品の製造販売、子育て支援、ヘルスケア・介護の各事業。主要製品は哺乳びん・乳首、さく乳器、おむつ、ベビーカー、介護用品「ハビナース」など、ベビー向け哺乳用品とベビースキンケア用品は業界トップ。

株価は暴落直前に戻す。ただし、この下落は社員による不適切な取引や決算延期が原因と見られる。決算発表・今期配当据置きで株価はかなり戻しました。

【総評】

中国依存が強い銘柄のため、景気回復が業績のポイント。過去5年間で株価は約4分の1まで下落で下げ止まらず。育児用品トップの強みで業績復活なら株価上昇も見込めるかも。

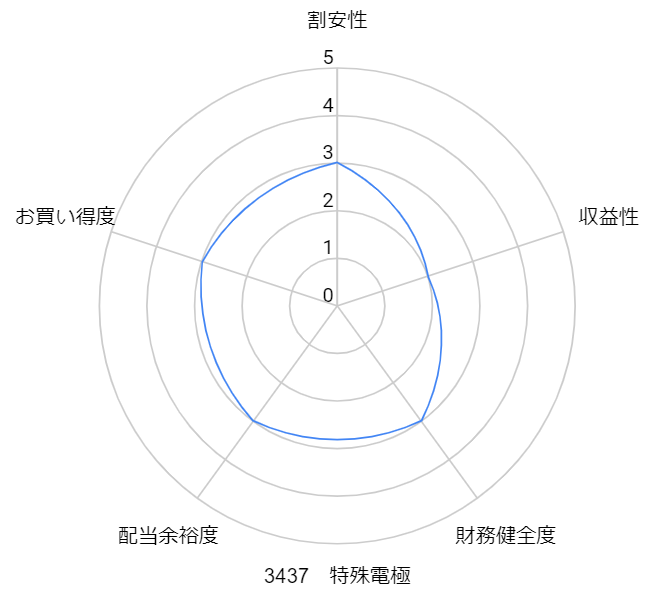

3437 特殊電極★

特殊電極は溶接材料&施工メーカー。金属の表面改質分野で特殊技術「肉盛溶接」を基盤に、溶接工事施工と溶接材料の仕入・製造・販売。

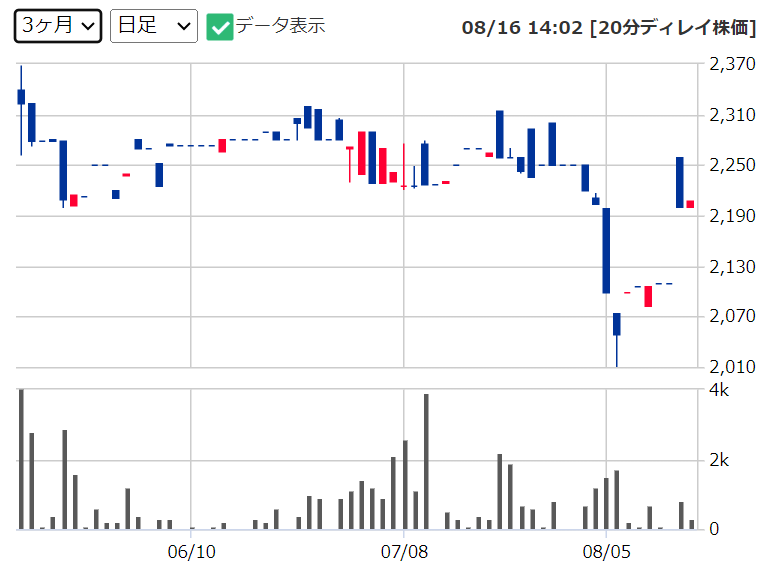

株価は暴落前の水準を回復。過去5年間の株価はボックス圏を推移しているように見え、底値圏を推移。

【総評】

安定配当・非減配銘柄としてほとんど紹介されたことがない銘柄。時価総額も小さく、出来高が薄いのも難点の一つ。高配当株の少ない金属製品セクターで地味株好きな私は暴落直後に2105円で購入済みです(笑)

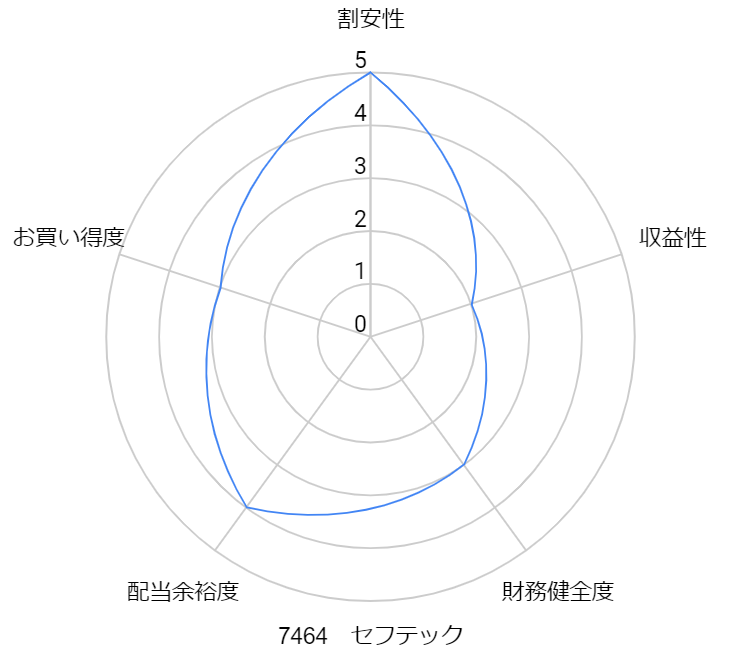

7464 セフテック★

工事用保安用品の専門商社。道路・上下水道・治水・環境衛生・公園等の工事用保安用品(標識・標示板、情報表示板、規制材、安全機材、保安警告サイン、安全防災用品)の販売・レンタルを全国ネットで営む。

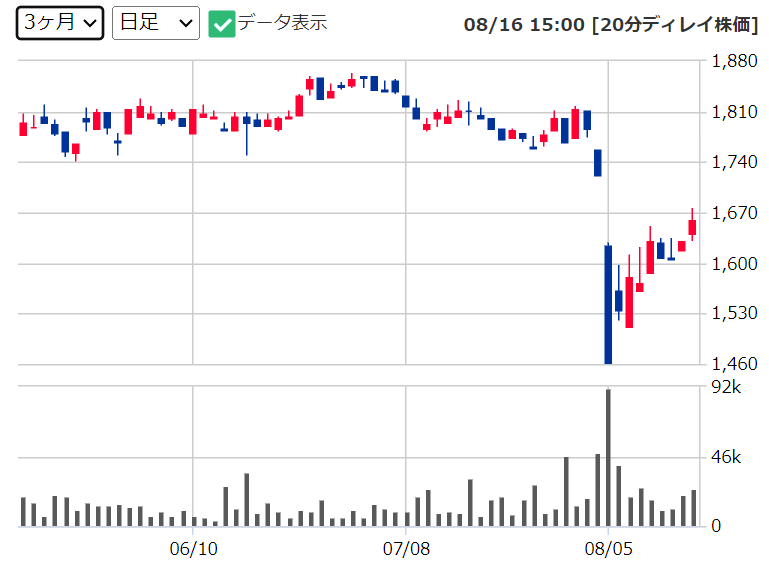

株価は暴落前の水準から戻り切っていない状態。過去5年間の株価推移ではボックス相場の底値圏のようにも見える

【総評】

こちらも地味株で過去5年間の推移をみても株価大幅上昇は見込めない状況。PER・PBRは割安なのと配当性向が40%以下で余裕もあり、安定配当目的での保有となりそう。

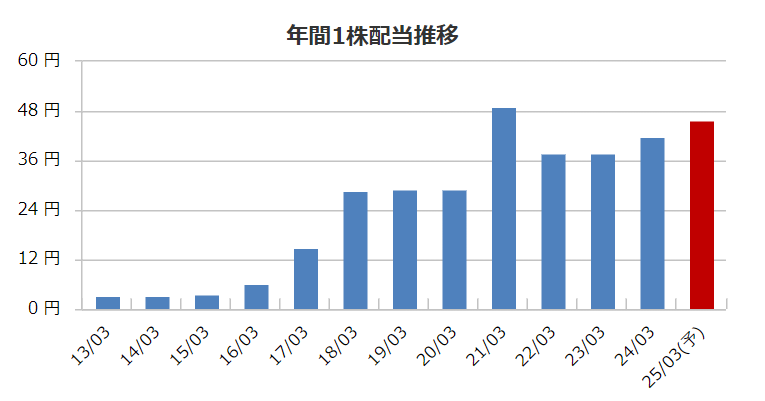

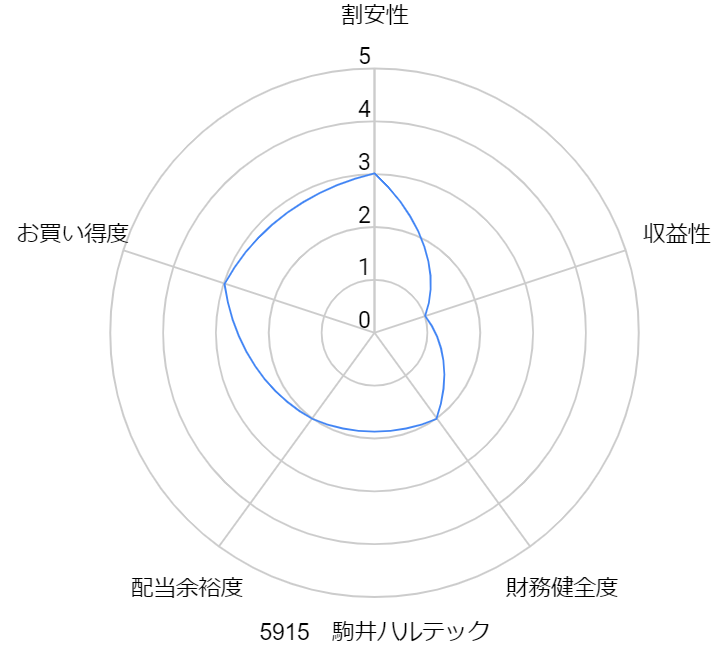

5915 駒井ハルテック☆

鋼構造物ファブリケーター。橋梁事業、鉄骨事業を営む。創業以来、道路橋・鉄道橋の鋼橋分野で実績。東京湾アクアライン・レインボーブリッジ・瀬戸大橋の建設に携わる。

| 株価 | 1660円 |

| 決算月 | 3月 |

| 時価総額 | 83億円 |

| ROE | 2.02% |

| PER(予) | 20.9倍 |

| PBR(実) | 0.24倍 |

| 配当利回り | 4.22% |

| 自己資本比率 | 44.55% |

株価は暴落前の水準に戻り切っていない状態。過去5年間では株価は底値圏。

【総評】

業績のブレが大きく、橋梁や風力発電、高速道路などの大型案件の有無によって大幅増益もあれば赤字転落もある。低PBR銘柄も0.3倍を切ると、さすがに臆してしまうほどの地味株。

最後に

ということで今日は、今こそ仕込みたい高配当株と称して、私がホンキで購入を検討している銘柄を中心にご紹介してきました。

なお、株式投資は自己責任ですので、購入前にきちんと調査して納得のいく投資をするようにしてください。

本ブログでは高配当株についてたくさん語ります。

月次運用成績を毎月末に公開するほか、監視銘柄リストも公開中です。

また、X(元Twitter)では日々売買報告など随時情報発信中です。

Tweet to @okiraku_tohshi皆様と一緒に株式投資で頑張ってまいりますのでよろしくお願いいたします。