今日は泉田良輔氏著、機関投資家だけが知っている「予想」のいらない株式投資法という本をレビューしたいと思います。

副題は、「過去を知ることで10倍株が手に入る」とありますが、

そんな簡単に10倍株が手に入るのかしら?

うん、ごもっともなご意見ですね。

まあ、10倍まで行かなくても2倍、3倍でも十分ですよね。この本を読めば個別銘柄への投資で高いパフォーマンスをあげられるかもしれませんよ。

私も実際に読んでみて、株式投資を実践するにあたって大切なことが網羅されている点はとても好感が持てました。

- 3年で2倍の銘柄を探し当てる

- ROE、営業利益率の高い銘柄に投資する

- 株主資本の増加と同時に株価も上昇するイメージを持つ

それではもう少し詳しく見ていきましょう!

本書による銘柄選別術

投資対象銘柄

この本はファンダメンタルを重視した株式投資本です。株式投資における基本的な指標についてまとめられています。

- 予想PER

- PBR

- ROE

などなど。特に、PERを現在価値や等比数列の和で説明する点などは昔の株本に結構載っていたので懐かしささえ覚えます。

本書での株式投資に適した銘柄とはこんな会社です。

- 高ROE

- 営業利益率が高い

- 10年以上経営が続いている

- 株主資本比率が高い

バフェットもROEを疑似債権の利回りに例えた話は有名ですが、同じような感覚なのでしょう。

株主資本比率が高い銘柄を選ぶのは財務面での安全性と高ROEの異常値の排除(株主資本比率が低いと高ROEになる)のためでこのあたりは頷けます。

3年で2倍になる銘柄を選ぶ

どんな銘柄に投資するべきか、投資先を選ぶ際には先ほどの4つの条件を中心にスクリーニングすればいいのですから、条件としてはシンプルです。

基準としては3年間で2倍になる銘柄を選ぶことです。

3年間で2倍?そんな簡単に2倍になる銘柄なんてあるのかしら…

PBRが一定としてBPSが倍になれば株価は倍になります。例えば、BPSが前年比で25%成長すると、3年で約2倍になるのです。

この考え方もバフェットの銘柄選別術という本に書いてある内容と同じ考え方ですね。

つまり、3年間で株主資本が2倍になるような高ROE銘柄に投資することを推奨しています。

これはスクリーニングしみてたくなるよね。

この条件を少々アレンジしてスクリーニングした結果、74銘柄がヒットしました。

うん、スクリーニングに該当した銘柄の中からファンダメンタルや株価インパクトのありそうなポートフォリオを組んでみようかと。

スクリーニングの結果はまた後日に本ブログで無料公開しますね(お楽しみに)。

この本に書かれている内容に疑問も

この本自体は良書だと思うのですが、少々疑問に思える部分もあります。

やっぱり「予想」は必要

例えば、「予想」のいらないというタイトルでありながら、予想を前提とした投資手法となっています。

まあ、そりゃあ、株式投資の世界から予想を除くのは無理な話。だって、過去に投資するのではなく将来・未来に投資するわけですからね。

そもそも、高ROE、高い営業利益率が未来永劫続くのであれば苦労はしないわけで。

よい投資先を探すためには、ビジネスモデルや新規事業への開拓、新技術への適用など会社の中身を知ったうえで想像力を働かせることは不可欠。

過去10年間に渡り好調な業績を誇っていてもオールドエコノミーにとどまらない銘柄を選ばなくてはいけません。

エクセル入力は向き不向きがある

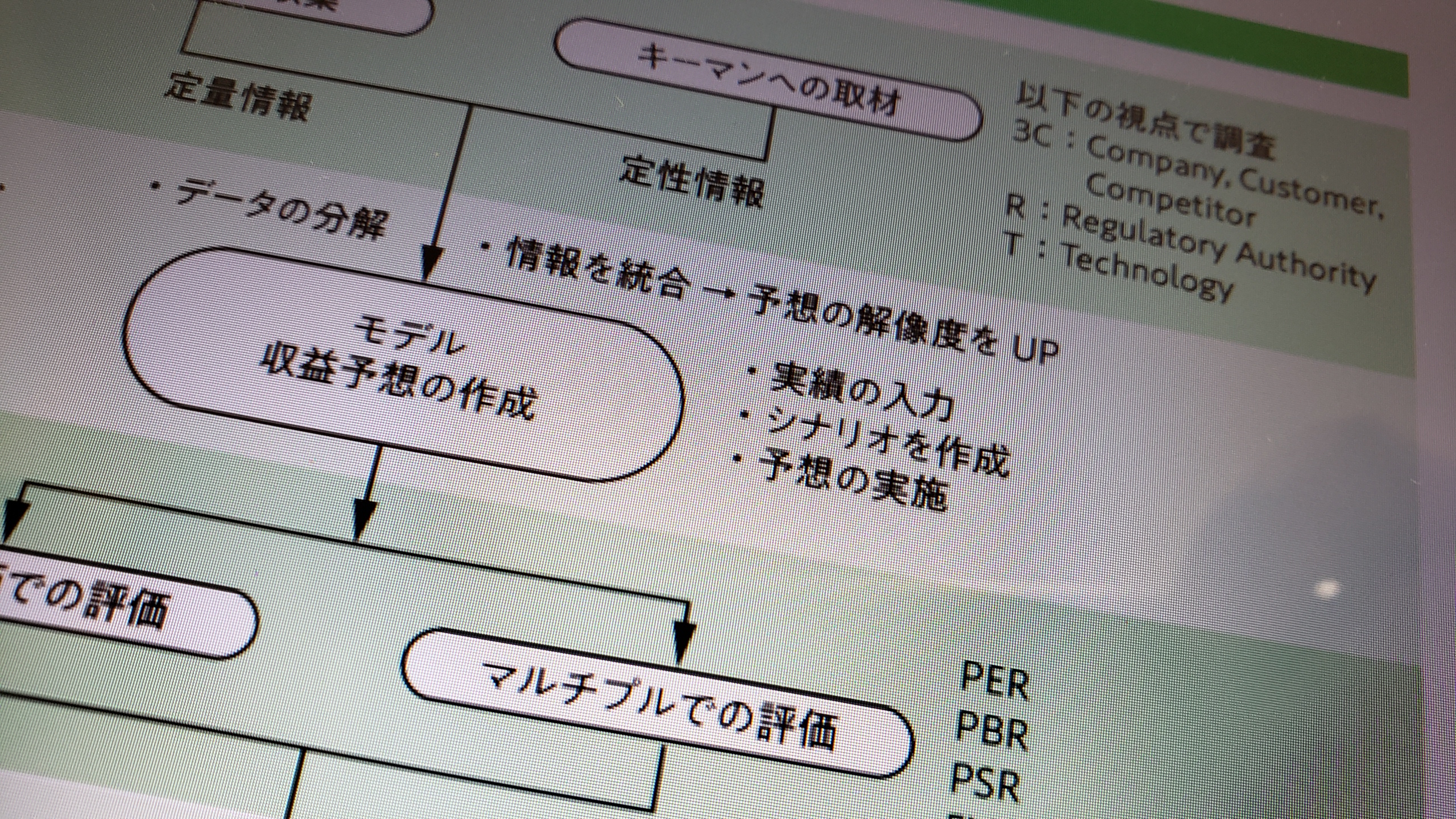

本書の中では、決算短信などをみながらエクセルシートに入力するプロセスが紹介されています。

初心者の方は、これ一度やってみると良いです。まずうまく行きません(少なくとも私はダメでした)。

ワタシも株を始めたころは、決算短信などを見ながら過去10年間のBSやPL、CF計算書などをみながらエクセルに入力、割引率やBPS成長率を算出して、企業価値を算定するなんて作業を毎日毎日繰り返してきました。

でも、成果には全然つながらず。

その理由は

- 成長率を何パーセントで見るかによっても全然結果が異なってくる

- 実際の決算発表の結果は机上の数字とは全然違う(当たり前ですが)

- そのときにどういう対応を取るか、といったところがむしろ重要。

まあ、ワタシには不向きだっただけで、できるひとにはできるかもしれません。ぜひチャレンジしてみてもらえれば、と思います。

機関投資家の銘柄選別アプローチは必要なのか?

機関投資家ならではの銘柄選別やバリュエーションのアプローチが詳細に書かれていますが、個人的にはそこまで細かい調査って必要なのかな、と思いました。

ピーターリンチは「ある銘柄を買う前に、買う理由を小学生でも分かる言葉で、簡潔に説明できなければならない」と言っています。

個人投資家(特に兼業投資家)が生半可な気持ちで機関投資家の真似事をしてもやけどするだけだし、調査をすればするほど、主観や感情が入り、冷静な判断を下させなくなるというデメリットもあります(特に初心者は)。

そういう意味で、機関投資家のアプローチはある程度の株式投資の知識や経験のある人向けと言った印象があります。

総評

少々気になった点もありましたが、全体的には良書だと思っていて、今こそ基本に立ち返って…

- 営業利益率やROEに着目した投資

- PER、PBRを活用したバリュエーション評価

こういった点を実行してみようかな、と思いました。

基本的な考え方は、バフェットの銘柄選別術と似通った部分もあります。

ただ、バフェットの本で取り上げられる例は米国株で内容も少々古いので、身近な国内株を例に、最新情報を踏まえてバフェットの本をかみ砕いて読める本としておススメできます。

みなさんも目先の株価に右往左往せず、長期的な視点にたった投資を実践したい人は、機関投資家だけが知っている「予想」のいらない株式投資法を読んでみてはいかがでしょうか。